いよいよ明日から11月に入ります。

10月はボラティリティの低い月となり、明日以降当社でも証拠金引き下げとなる銘柄が

多くなっています。詳しくは担当者にお問い合わせください。

さて、表題の『11月推奨銘柄』についてですが、この銘柄は直近10年間のデータで見ると

月末終値ベースで比較して、11月末に前月比で80%(10年のうち8年)の確率で上昇しています。

毎年年末年始は11月だけでなく、12月、1月についても上げ下げの傾向がデータ上偏っている

銘柄が多く、お取引の上では頭に入れておいて損のないデータです。

月足などで確認していただければ、察しがつくことですので一度確認してみてはいかがでしょうか。

2013年10月31日木曜日

押しが入るか(入ったか)・・・

おはようございます。

昨晩は夜間立会い(欧州時間)で、貴金属市場は元気が良く、買い方の期待を膨らませる

値動きで序盤スタート。

米ADP全国雇用者数は予想15万人増加が見込まれてたところ、13万人増の発表。雇用統計と

同じくして、緩和継続観測が強まりドル安を背景に貴金属が上昇。国内は前日の高値を

上抜けました。

NY時間は序盤しっかり推移していたものの、FOMC待ちで伸びが続かず軟調な展開となり、

NY金12月限は高値1359.6ドルから大きく値を下げ、終値1349.3ドルで立会い終了。

その後FOMC声明が発表され、市場予想ほど悲観的ではなく雇用改善が示されたことから

時間外取引で、一段と売り圧力が強まりました。

また、昨晩CFTC建玉明細10/15現在分が発表されています。

10月15日現在 ロング ショート ネット

CME円先物 25,392 84,658 -59,266

NY金 139,663 77,730 61,933

NY銀 33,368 18,600 14,768

NY白金 41,371 13,437 27,934

NYパラジウム 26,389 3,389 23,000

NY原油 416,914 113,982 302,932

CBOTコーン 344,347 473,407 -129,060

CBOT大豆 203,711 67,566 136,145

フロアのポジションは夜間のうちに買いが縮小しているようです。

『夜間で跳ねたところを売り、日中下げたところを買い拾う』方がうまく立ち回っています。

現在は夜間立会いから下げ、昨日日中終値近辺での換算となっています。

8:22現在

ドル円 98.54円

NY金 1341.0ドル 換算 +3円

NY白金 1466.7ドル 換算 +30円

BRENT 109.7ドル 換算 +700円

コーン(期近) 換算 -20円

大豆(期近) 換算 +140円

昨晩は夜間立会い(欧州時間)で、貴金属市場は元気が良く、買い方の期待を膨らませる

値動きで序盤スタート。

米ADP全国雇用者数は予想15万人増加が見込まれてたところ、13万人増の発表。雇用統計と

同じくして、緩和継続観測が強まりドル安を背景に貴金属が上昇。国内は前日の高値を

上抜けました。

NY時間は序盤しっかり推移していたものの、FOMC待ちで伸びが続かず軟調な展開となり、

NY金12月限は高値1359.6ドルから大きく値を下げ、終値1349.3ドルで立会い終了。

その後FOMC声明が発表され、市場予想ほど悲観的ではなく雇用改善が示されたことから

時間外取引で、一段と売り圧力が強まりました。

また、昨晩CFTC建玉明細10/15現在分が発表されています。

10月15日現在 ロング ショート ネット

CME円先物 25,392 84,658 -59,266

NY金 139,663 77,730 61,933

NY銀 33,368 18,600 14,768

NY白金 41,371 13,437 27,934

NYパラジウム 26,389 3,389 23,000

NY原油 416,914 113,982 302,932

CBOTコーン 344,347 473,407 -129,060

CBOT大豆 203,711 67,566 136,145

フロアのポジションは夜間のうちに買いが縮小しているようです。

『夜間で跳ねたところを売り、日中下げたところを買い拾う』方がうまく立ち回っています。

現在は夜間立会いから下げ、昨日日中終値近辺での換算となっています。

8:22現在

ドル円 98.54円

NY金 1341.0ドル 換算 +3円

NY白金 1466.7ドル 換算 +30円

BRENT 109.7ドル 換算 +700円

コーン(期近) 換算 -20円

大豆(期近) 換算 +140円

2013年10月30日水曜日

今日のポイント!!

昨夜のNYダウは、米国の量的緩和策の現状水準維持の見通しに

新高値更新15680.35ドルの111.42ドル高

間違いなく今夜のビックイベントは、

21:15 ADP雇用者数

03:00 FOMC

ADPは、発表数字に対してゴールドは逆相関する

アナリスト予想15万人より大幅増なら売り材料で

逆に大幅減なら買い材料になる。

ADPの数字は度々驚くような数字がでる事が多いので

気を付けたい 特に米国政府機関の閉鎖による影響も

懸念される

FOMCは、現在多くのアナリストが来年3月の緩和縮小を

見込んでおり昨夜のNY株高の支えになっている

FOMCメンバーは、本来、年内の緩和縮小、来年半ばに終了する

見通しをたてていた。

今回、時間軸がどう変わるのか注目される

緩和縮小や終了が先送りされるなら、ゴールドは買われる

逆に年明け早々に、開始ともなれば売られるであろう

波乱なNYタイムが予想される

アジアタイムは、上海銀行間翌日物金利(SHIBOR)

連日金利上昇中 昨日は4.446パーセント

中国発の動きにも気を付けたい

新高値更新15680.35ドルの111.42ドル高

間違いなく今夜のビックイベントは、

21:15 ADP雇用者数

03:00 FOMC

ADPは、発表数字に対してゴールドは逆相関する

アナリスト予想15万人より大幅増なら売り材料で

逆に大幅減なら買い材料になる。

ADPの数字は度々驚くような数字がでる事が多いので

気を付けたい 特に米国政府機関の閉鎖による影響も

懸念される

FOMCは、現在多くのアナリストが来年3月の緩和縮小を

見込んでおり昨夜のNY株高の支えになっている

FOMCメンバーは、本来、年内の緩和縮小、来年半ばに終了する

見通しをたてていた。

今回、時間軸がどう変わるのか注目される

緩和縮小や終了が先送りされるなら、ゴールドは買われる

逆に年明け早々に、開始ともなれば売られるであろう

波乱なNYタイムが予想される

アジアタイムは、上海銀行間翌日物金利(SHIBOR)

連日金利上昇中 昨日は4.446パーセント

中国発の動きにも気を付けたい

今晩が今週のヤマ

おはようございます。

昨晩のNY市場では、小売売上高、消費者信頼感指数がいずれも景気回復期待を

裏切る内容となり、本日FOMCを前にして一段と緩和継続観測が正当化されるとの見方が

広がりました。NYダウ 15680.35(+111.42)ドル、ドル円 97.90円。

CFTC建玉明細10/8現在分が発表されました。

10月8日現在 ロング ショート ネット

CME円先物 28,165 85,262 -57,097

NY金 140,207 57,890 82,317

NY銀 31,887 16,881 15,006

NY白金 42,339 13,955 28,384

NYパラジウム 26,212 2,719 23,493

NY原油 427,951 112,357 315,594

CBOTコーン 336,580 460,681 -124,101

CBOT大豆 201,332 72,029 129,303

今週には10/15現在分も発表される予定です。

【金】

今週に入り、買い方の値洗いが回復しています。と同時に一昨日、昨日とフロアの買い

ポジションが減少していることから推察すると、やれやれの売り指値がヒットされているよう

です。今晩のFOMCを控えて、ポジションを軽くしているといったところでしょうか。

手は空き、どちらにも対応していける状態になっているとすると、押し目もすかさず拾われる

可能性は高いと考えられます。強気方針で、まずは第一目標の4,300円をクリアしてくれるか

どうか、今晩の値動きは目が離せません。

【とうもろこし】

特筆すべきこともなく、動き待ちです。

昨晩のNY市場では、小売売上高、消費者信頼感指数がいずれも景気回復期待を

裏切る内容となり、本日FOMCを前にして一段と緩和継続観測が正当化されるとの見方が

広がりました。NYダウ 15680.35(+111.42)ドル、ドル円 97.90円。

CFTC建玉明細10/8現在分が発表されました。

10月8日現在 ロング ショート ネット

CME円先物 28,165 85,262 -57,097

NY金 140,207 57,890 82,317

NY銀 31,887 16,881 15,006

NY白金 42,339 13,955 28,384

NYパラジウム 26,212 2,719 23,493

NY原油 427,951 112,357 315,594

CBOTコーン 336,580 460,681 -124,101

CBOT大豆 201,332 72,029 129,303

今週には10/15現在分も発表される予定です。

【金】

今週に入り、買い方の値洗いが回復しています。と同時に一昨日、昨日とフロアの買い

ポジションが減少していることから推察すると、やれやれの売り指値がヒットされているよう

です。今晩のFOMCを控えて、ポジションを軽くしているといったところでしょうか。

手は空き、どちらにも対応していける状態になっているとすると、押し目もすかさず拾われる

可能性は高いと考えられます。強気方針で、まずは第一目標の4,300円をクリアしてくれるか

どうか、今晩の値動きは目が離せません。

【とうもろこし】

特筆すべきこともなく、動き待ちです。

今後の財政問題で大切なイベント

・12月13日

超党派委員会、財政改革案

・1月1日

オバマケアー始動

・1月15日

暫定予算の期限

・2月7日

債務上限到来

超党派委員会で、財政改革案を取りまとめることができれば債務上限問題は回避できると言われている。そして、もし取りまとめることができなかった場合、2月7日に債務上限が到来してしまうと言われているが、3月の後半には法人税が入ってくるし、4月になると所得税が入ってくるので、4月~5月までは大丈夫だろうと言われているとか。

超党派委員会、財政改革案

・1月1日

オバマケアー始動

・1月15日

暫定予算の期限

・2月7日

債務上限到来

超党派委員会で、財政改革案を取りまとめることができれば債務上限問題は回避できると言われている。そして、もし取りまとめることができなかった場合、2月7日に債務上限が到来してしまうと言われているが、3月の後半には法人税が入ってくるし、4月になると所得税が入ってくるので、4月~5月までは大丈夫だろうと言われているとか。

2013年10月29日火曜日

貴金属 シンポ

おはようございます。

昨晩のNY市場は、今晩から始まるFOMCを前に手控えムードのなか、量的緩和継続の

見方からドル、株式はしっかりはしているものの、後半はやや調整されたような動き。

貴金属は、国内夜間立会いで、南アのスト懸念からか白金が買われ、金も同時に上昇。

NY市場に入ってからも高値更新でテクニカルで買われやすくなっていたようです。

FOMCを控え緩和継続観測も支援材料となっています。

シカゴとうもろこしは軟調。先週に続き、作柄報告で「優」「良」を占める割合が62%と更に

改善して豊作観測が強まっています。

シカゴとうもろこしのファンドポジションは推定10万枚以上の売り越しになっていると思われます。

国内でストップロスで考えている23,990円を割り込むようであれば、仕方がありませんが、

急反発する取組であることも確かです。買いを維持して見ていきたいところです。

昨晩のNY市場は、今晩から始まるFOMCを前に手控えムードのなか、量的緩和継続の

見方からドル、株式はしっかりはしているものの、後半はやや調整されたような動き。

貴金属は、国内夜間立会いで、南アのスト懸念からか白金が買われ、金も同時に上昇。

NY市場に入ってからも高値更新でテクニカルで買われやすくなっていたようです。

FOMCを控え緩和継続観測も支援材料となっています。

シカゴとうもろこしは軟調。先週に続き、作柄報告で「優」「良」を占める割合が62%と更に

改善して豊作観測が強まっています。

シカゴとうもろこしのファンドポジションは推定10万枚以上の売り越しになっていると思われます。

国内でストップロスで考えている23,990円を割り込むようであれば、仕方がありませんが、

急反発する取組であることも確かです。買いを維持して見ていきたいところです。

2013年10月28日月曜日

CFTC建玉明細

米商品先物取引委員会(CFTC)は、10月の米政府機関の一部閉鎖により、発表が遅れていた

建玉報告について、現地10月4日発表分(10月1日現在)を25日(日本時間26日朝)に発表しました。

10月1日現在分とデータが4週間前ですので、今回はあまり参考にならないかもしれません。

10月1日現在 ロング ショート ネット

CME円先物 18,634 100,958 -82,324

NY金 141,541 68,494 73,047

NY銀 31,235 18,460 12,775

NY白金 42,351 11,164 31,187

NYパラジウム 26,633 2,516 24,117

NY原油 424,081 108,643 315,438

CBOTコーン 340,932 456,152 -115,220

CBOT大豆 206,304 75,050 131,254

値動きから見れば、こんなものかなという数字です。

でもやはり、知りたいのは直近の数字です。

また、残りの未発表分については、現地10月28日から始まる週に2週分(10月8、15日)、

現地11月4日に始まる週に2週分(10月22、29日)を発表する予定となっています。

現地11月8日(日本時間9日朝)からは、通常通りの発表となる予定です。

建玉報告について、現地10月4日発表分(10月1日現在)を25日(日本時間26日朝)に発表しました。

10月1日現在分とデータが4週間前ですので、今回はあまり参考にならないかもしれません。

10月1日現在 ロング ショート ネット

CME円先物 18,634 100,958 -82,324

NY金 141,541 68,494 73,047

NY銀 31,235 18,460 12,775

NY白金 42,351 11,164 31,187

NYパラジウム 26,633 2,516 24,117

NY原油 424,081 108,643 315,438

CBOTコーン 340,932 456,152 -115,220

CBOT大豆 206,304 75,050 131,254

値動きから見れば、こんなものかなという数字です。

でもやはり、知りたいのは直近の数字です。

また、残りの未発表分については、現地10月28日から始まる週に2週分(10月8、15日)、

現地11月4日に始まる週に2週分(10月22、29日)を発表する予定となっています。

現地11月8日(日本時間9日朝)からは、通常通りの発表となる予定です。

今週の予定

28日(月)

米鉱工業生産・設備稼働率(9月)

米中古住宅販売成約指数(9月)

29日(火)

日本雇用統計(9月)

米生産者物価・小売売上高(9月)

米S&Pケースシラー住宅価格(8月)

30日(水)

独失業率(10月)

スペインGDP速報(第3四半期)

米ADP雇用者数(10月)

米消費者物価(9月)

米FOMC政策金利

NZ中銀政策金利

31日(木)

展望リポート公表

日銀金融政策決定会合・黒田日銀総裁、会見

ユーロ圏失業率(9月)

ユーロ圏消費者物価(10月)

米新規失業保険申請件数(25日までの週)

1日(金)

中国製造業PMI(10月)

米自動車販売台数(10月)

米ISM製造業景況指数(10月)

セントルイス連銀総裁・ミネアポリス連銀総裁・リッチモンド連銀総裁、講演

3日(日)

中国非製造業PMI(10月)

サンフランシスコ連銀総裁・パウエルFRB理事、アジア経済政策会合に出席

米国、夏時間から冬時間に移行

今週のメインは、やはりFOMCと、ADPの雇用者数だろう

今週から、欧州が来週から米国が夏時間から、冬時間に移行する

経済指標の発表の時間に注意したい

米鉱工業生産・設備稼働率(9月)

米中古住宅販売成約指数(9月)

29日(火)

日本雇用統計(9月)

米生産者物価・小売売上高(9月)

米S&Pケースシラー住宅価格(8月)

30日(水)

独失業率(10月)

スペインGDP速報(第3四半期)

米ADP雇用者数(10月)

米消費者物価(9月)

米FOMC政策金利

NZ中銀政策金利

31日(木)

展望リポート公表

日銀金融政策決定会合・黒田日銀総裁、会見

ユーロ圏失業率(9月)

ユーロ圏消費者物価(10月)

米新規失業保険申請件数(25日までの週)

1日(金)

中国製造業PMI(10月)

米自動車販売台数(10月)

米ISM製造業景況指数(10月)

セントルイス連銀総裁・ミネアポリス連銀総裁・リッチモンド連銀総裁、講演

3日(日)

中国非製造業PMI(10月)

サンフランシスコ連銀総裁・パウエルFRB理事、アジア経済政策会合に出席

米国、夏時間から冬時間に移行

今週のメインは、やはりFOMCと、ADPの雇用者数だろう

今週から、欧州が来週から米国が夏時間から、冬時間に移行する

経済指標の発表の時間に注意したい

2013年10月25日金曜日

チャイナ リスク!!

今週のゴールドマーケットは、22日の米雇用統計の非農業部門の

新規雇用者数が事前予想を大幅に下回りNYゴールドは買われた

翌日の23日に中国メディアにより、金融引き締め示唆の報道に

売られた。

上海銀行取引 翌日物金利をみると

10月23日 3.08

10月24日 4.088

10月25日 4.367

と、あっと言うまに上昇している

イタリアの統計学者によって考案された「ジニ係数」によると

0.61と、社会不安をこえて、革命が起こってしまうレベル

なんだとか・・・・・・

アジア発の急落に注意したい

新規雇用者数が事前予想を大幅に下回りNYゴールドは買われた

翌日の23日に中国メディアにより、金融引き締め示唆の報道に

売られた。

上海銀行取引 翌日物金利をみると

10月23日 3.08

10月24日 4.088

10月25日 4.367

と、あっと言うまに上昇している

イタリアの統計学者によって考案された「ジニ係数」によると

0.61と、社会不安をこえて、革命が起こってしまうレベル

なんだとか・・・・・・

アジア発の急落に注意したい

価格帯別戸建住宅転売件数

長期のローンを組む低所得・中間層は、長期金利の高騰により購入できなくなった。2億~5億の物件の転売(即金できる高所得者層)の件数は伸びている。FRBのジャブジャブマネーは、一般人ではなく高所得者層を潤わせているだけ??

NY金 1,350ドル越え

おはようございます。

NY外為市場では米週間新規失業保険申請件数が予想を上回る数字となり、雇用統計に

引き続き、雇用の改善が遅れているとの見方からドルが圧迫されドル安基調の流れと

なりました。

一方、株式市場にとっては金融緩和縮小が先延ばし、中国PMIが事前予想を上回り好調、

そして米企業決算が総じて好調だったことから、買いが先行してNYダウは15509.21ドルの

+95.88ドルとなり、今年の最高値9/18の15709.68ドルに迫ってきました。

【金】

NY金12月限はドル安を背景に反発し、終値で1350ドルに乗せました。こうなると、次の

目標となるところは、QE縮小の期待が高かった9月のFOMCでサプライズの買い戻しで

上昇した1375.5ドルとなります。今晩にはCFTC建玉明細も発表されてきますので、ファンドの

ポジションの推移にも注目したいところです。

国内は一昨日の下げのように、売り物を少しずつ消化していかないと、今の情勢では

いっきに上昇していけないようです。あせらず、ポジションを作り維持していけば良いのでは。

【とうもろこし】

依然として、ハーベストプレッシャーが重しとなっている模様。ただ、株式市場も今年高値に迫る

勢いで上昇してきています。こちらも今晩のCFTC建玉明細を注目したいところです。

NY外為市場では米週間新規失業保険申請件数が予想を上回る数字となり、雇用統計に

引き続き、雇用の改善が遅れているとの見方からドルが圧迫されドル安基調の流れと

なりました。

一方、株式市場にとっては金融緩和縮小が先延ばし、中国PMIが事前予想を上回り好調、

そして米企業決算が総じて好調だったことから、買いが先行してNYダウは15509.21ドルの

+95.88ドルとなり、今年の最高値9/18の15709.68ドルに迫ってきました。

【金】

NY金12月限はドル安を背景に反発し、終値で1350ドルに乗せました。こうなると、次の

目標となるところは、QE縮小の期待が高かった9月のFOMCでサプライズの買い戻しで

上昇した1375.5ドルとなります。今晩にはCFTC建玉明細も発表されてきますので、ファンドの

ポジションの推移にも注目したいところです。

国内は一昨日の下げのように、売り物を少しずつ消化していかないと、今の情勢では

いっきに上昇していけないようです。あせらず、ポジションを作り維持していけば良いのでは。

【とうもろこし】

依然として、ハーベストプレッシャーが重しとなっている模様。ただ、株式市場も今年高値に迫る

勢いで上昇してきています。こちらも今晩のCFTC建玉明細を注目したいところです。

2013年10月24日木曜日

資産価格の上がり方と体型

資産価格の上がり方には2つある。

1、流動性相場

これは体型でイメージすると脂肪体型

2、業績相場

こちらは筋肉質な体型

どちらも、上がれば上がるほど図体は大きくなるが、この図体は相場だと時価総額のこと。世界中金融緩和をやっているので、マーケットが今資産価格で注目しているのは筋肉より脂肪。。ただし、脂肪がつき過ぎると様々な病気をもたらす。怖い怖い

1、流動性相場

これは体型でイメージすると脂肪体型

2、業績相場

こちらは筋肉質な体型

どちらも、上がれば上がるほど図体は大きくなるが、この図体は相場だと時価総額のこと。世界中金融緩和をやっているので、マーケットが今資産価格で注目しているのは筋肉より脂肪。。ただし、脂肪がつき過ぎると様々な病気をもたらす。怖い怖い

7月ー9月期の円安効果は?

70円台の円高から90円台の円安効果は確かにあった。この円安によってJカーブ効果か得られるということだった。

*Jカーブ効果とは、貿易収支が赤字(黒字)という不均衡の状態にあるとき自国通貨の為替レートは下落(上昇)するが,それがかえって短期的には赤字(黒字)幅を拡大させる効果をもち,その後徐々に輸出数量が増大(減少)して不均衡が解消されること。この経過をグラフに表した場合に J 字型になることからいう。

確かに今までは円安効果があったが、もう少し具体的に見てみるとどうだろうか。本当に輸出が数量ベースで増加しているのか?

地域別で見ると、対アメリカでは安倍政権発足時よりわずかながらプラス。EU・アジア向けは、金融緩和による円安で6月まで増加していたが安倍政権発足当時と同じ。

品目別で見ると、

・耐久消費財(車など)→安ければ安いほど売れるものだが、80年代に全体の30%を占めていたこの分野では、現在では15%程度。輸出ではなく現地生産にシフトされている。当時ほどの円安効果を得られない。

・資本財→これは安ければ売れるというものではなく輸出先相手国の企業の生産活動があっての初めて売れる分野。アメリカの金融緩和縮小ムードにより、新興国からマネーが流出している今、こちらも効果が得られにくい。

結局のところ、ここまではグローバルな大企業にとっては円安により、為替差益による効果はあったが、円安によって輸出が数量ベースで増加したかというと安倍政権発足時とほぼかわらずであったということ。

貿易によるGDP成長率の増加は、大きな項目の一つである。7月ー9月期のGDPが11月14日に出るが、今の段階での予想は前期比年率換算で+0.3~+0.5%ではと。ちなみに、当初の想定だと+2.2としていた。このひらきはとても大きい。

確かに今までは円安効果があったが、もう少し具体的に見てみるとどうだろうか。本当に輸出が数量ベースで増加しているのか?

地域別で見ると、対アメリカでは安倍政権発足時よりわずかながらプラス。EU・アジア向けは、金融緩和による円安で6月まで増加していたが安倍政権発足当時と同じ。

品目別で見ると、

・耐久消費財(車など)→安ければ安いほど売れるものだが、80年代に全体の30%を占めていたこの分野では、現在では15%程度。輸出ではなく現地生産にシフトされている。当時ほどの円安効果を得られない。

・資本財→これは安ければ売れるというものではなく輸出先相手国の企業の生産活動があっての初めて売れる分野。アメリカの金融緩和縮小ムードにより、新興国からマネーが流出している今、こちらも効果が得られにくい。

結局のところ、ここまではグローバルな大企業にとっては円安により、為替差益による効果はあったが、円安によって輸出が数量ベースで増加したかというと安倍政権発足時とほぼかわらずであったということ。

貿易によるGDP成長率の増加は、大きな項目の一つである。7月ー9月期のGDPが11月14日に出るが、今の段階での予想は前期比年率換算で+0.3~+0.5%ではと。ちなみに、当初の想定だと+2.2としていた。このひらきはとても大きい。

戻り売り根強い?

おはようございます。

市況は総じて売り買い交錯の模様。

中国の金融引き締めへの懸念が広がり、株安はNY市場まで響きました。前日の

米雇用統計の内容から米金融緩和縮小の観測が遠のき、「さあ、リスクオン!」と

アクセルを踏みかけたところですが後続の支援材料も見当たらず、狙い通りかどうか

助手席で中国にブレーキを踏まれてしまった感じです。(そう言えば先日も米財政協議が

合意に達しようとしたときにも中国格付け会社が米国債を格下げしてました。)

今年に入り、『出口戦略』とは言いつつも今だトンネルの出口が見えていないような

気がします。米財政問題、中国景気腰折れ・・・そう簡単にはいきません。

【金】

戻り売りムードも強いのか、雇用統計に続く材料もなく下落し、-8.6ドル。

昨日の東京市場では、前日夜間で4,200円以上の売り指値がヒットしたようで、フロアの

買いポジションはかなり減少しました。日中の引けにかけて、円高により下落しましたが、

ポジションを見る限りでは再び買い下がっていると思われます。

確かに昨日のように大きく上げても後続の材料もなく、すぐに利食い売り(または戻り売り)の

手が出てきます。当面、売り買い交錯しながらの展開でしょうが、レンジを少しずつ

切り上げてきています。押し目買いでいいと考えますが、本腰を入れて買うのはまだ

難しいようです。

【とうもろこし】

大豆とともに値動きがとても鈍いですが、当初から方針はそのまま変わらず。

先限つなぎ足での安値23,990円にストップロスを置き、26,000円目標の買い方針です。

8:48現在

ドル円 97.37円

NY金 1332.50ドル 換算 -11円

NY白金 1436.30ドル 換算 -19円

BRENT 107.50ドル 換算 -1,350円

コーン 換算 +130円

大豆 換算 +340円

市況は総じて売り買い交錯の模様。

中国の金融引き締めへの懸念が広がり、株安はNY市場まで響きました。前日の

米雇用統計の内容から米金融緩和縮小の観測が遠のき、「さあ、リスクオン!」と

アクセルを踏みかけたところですが後続の支援材料も見当たらず、狙い通りかどうか

助手席で中国にブレーキを踏まれてしまった感じです。(そう言えば先日も米財政協議が

合意に達しようとしたときにも中国格付け会社が米国債を格下げしてました。)

今年に入り、『出口戦略』とは言いつつも今だトンネルの出口が見えていないような

気がします。米財政問題、中国景気腰折れ・・・そう簡単にはいきません。

【金】

戻り売りムードも強いのか、雇用統計に続く材料もなく下落し、-8.6ドル。

昨日の東京市場では、前日夜間で4,200円以上の売り指値がヒットしたようで、フロアの

買いポジションはかなり減少しました。日中の引けにかけて、円高により下落しましたが、

ポジションを見る限りでは再び買い下がっていると思われます。

確かに昨日のように大きく上げても後続の材料もなく、すぐに利食い売り(または戻り売り)の

手が出てきます。当面、売り買い交錯しながらの展開でしょうが、レンジを少しずつ

切り上げてきています。押し目買いでいいと考えますが、本腰を入れて買うのはまだ

難しいようです。

【とうもろこし】

大豆とともに値動きがとても鈍いですが、当初から方針はそのまま変わらず。

先限つなぎ足での安値23,990円にストップロスを置き、26,000円目標の買い方針です。

8:48現在

ドル円 97.37円

NY金 1332.50ドル 換算 -11円

NY白金 1436.30ドル 換算 -19円

BRENT 107.50ドル 換算 -1,350円

コーン 換算 +130円

大豆 換算 +340円

シャトレーゼ

山梨県甲府市に本社を置く食品会社。皆さんもお馴染みでしょうが、僕自身も息子を連れてアイスを買いにしばしば。創業時から一族経営なのだが、一時は商品に金属物が混入していたことにより売上げ低迷していた。

そして、最近ではワイナリーやゴルフ場、リゾート施設などにも進出している。シャトレーゼ=アイス屋さんではないようである。シャトレーゼの持ち物であるゴルフ場はなんと15コ。子供に『ここ、何屋さん?』と聞かれたら、『アイスを売ってるゴルフ屋さんだよ』と言わないと・・・

そして、最近ではワイナリーやゴルフ場、リゾート施設などにも進出している。シャトレーゼ=アイス屋さんではないようである。シャトレーゼの持ち物であるゴルフ場はなんと15コ。子供に『ここ、何屋さん?』と聞かれたら、『アイスを売ってるゴルフ屋さんだよ』と言わないと・・・

2013年10月23日水曜日

NYタイムの予定

中国の引き締めのウワサに円高ドル安に振れて

株安、商品安になったが、昨夜ほどボラティリティは

ないように思うのだが、NYタイムの指標には

注意をしておきたい。

*MBS住宅ローン申請指数(18日までの週)20:00

予想 N/A 前回 0.3%(前週比)

*輸入物価指数(9月)21:30

予想 0.2% 前回 0.0%(前月比)

予想 -1.0% 前回 -0.4%(前年比)

株安、商品安になったが、昨夜ほどボラティリティは

ないように思うのだが、NYタイムの指標には

注意をしておきたい。

*MBS住宅ローン申請指数(18日までの週)20:00

予想 N/A 前回 0.3%(前週比)

*輸入物価指数(9月)21:30

予想 0.2% 前回 0.0%(前月比)

予想 -1.0% 前回 -0.4%(前年比)

QE縮小は来年か?

おはようございます。

【金】

注目されていた雇用統計は予想を下回る弱い数字となり、金融緩和縮小観測が後退。

長期金利が低下、「金」に投機資金が回帰されるかたちでNY金12月限は1,330ドル台へと

上昇し、10月の高値更新となっています。RSI14日は56.1。

東京市場でも夜間立会いで10月高値を更新。先限4,200円を越え移動平均線26日、50日を

クリアしてきました。RSI14日54.7。

上げてくると、順張り派の私としては買いにいきたくなります。昨晩の雇用統計発表後、

流れに逆らわず買いにいっていただいてます。目標4,300円。

【とうもろこし】

本日はハーベストプレッシャー、作柄報告で「優」「良」の占める割合が9月末の55% から

60%に改善。シカゴ12月限は438.25セントの-5.75セント。

東京では昨日先限25,000円を越えてきていること、また貴金属市場の上昇で市場参加者の

値洗い状況が改善されていることから引き続き押し目買い意欲が強いと考えられます。

まだ、仕込んでいない方、一度利食いされている方には再度買いをお奨めする方針です。

8:52現在

ドル円 98.13円

NY金 1339.70ドル 換算 +64円

NY白金 1449.00ドル 換算 +35円

BRENT 109.90ドル 換算 +10円

コーン 換算 -220円

大豆 換算 +220円

【金】

注目されていた雇用統計は予想を下回る弱い数字となり、金融緩和縮小観測が後退。

長期金利が低下、「金」に投機資金が回帰されるかたちでNY金12月限は1,330ドル台へと

上昇し、10月の高値更新となっています。RSI14日は56.1。

東京市場でも夜間立会いで10月高値を更新。先限4,200円を越え移動平均線26日、50日を

クリアしてきました。RSI14日54.7。

上げてくると、順張り派の私としては買いにいきたくなります。昨晩の雇用統計発表後、

流れに逆らわず買いにいっていただいてます。目標4,300円。

【とうもろこし】

本日はハーベストプレッシャー、作柄報告で「優」「良」の占める割合が9月末の55% から

60%に改善。シカゴ12月限は438.25セントの-5.75セント。

東京では昨日先限25,000円を越えてきていること、また貴金属市場の上昇で市場参加者の

値洗い状況が改善されていることから引き続き押し目買い意欲が強いと考えられます。

まだ、仕込んでいない方、一度利食いされている方には再度買いをお奨めする方針です。

8:52現在

ドル円 98.13円

NY金 1339.70ドル 換算 +64円

NY白金 1449.00ドル 換算 +35円

BRENT 109.90ドル 換算 +10円

コーン 換算 -220円

大豆 換算 +220円

2013年10月22日火曜日

びっくり!?米雇用統計

【ドル円】週足

【NY金】週足

【NY金】週足

【東京金】週足

今晩、雇用統計の数字・為替・金の値動きなど、リアルに情報をお聞きになりたい方は

090-1623-3464(後藤携帯)までお電話ください。(同業の方はお断りいたします。)

090-1623-3464(後藤携帯)までお電話ください。(同業の方はお断りいたします。)

今後の米指標公表スケジュール

*米GDPの発表は11月7日に延期

米商務省は10月30日に公表を予定していた第3四半期のGDP速報値を11月7日に延期すると発表した。また、9月の個人所得や個人支出のデータは11月8日に公表するとしている。

*9月の小売売上高は10月29日発表

米商務省が米政府機関閉鎖で、公表できなかった指標など、今後の指標公表スケジュールを発表している。

小売売上高(9月)10月29日

小売売上高(10月)11月20日

企業在庫(8月)10月29日

企業在庫(9月)11月20日

卸売在庫(8月)10月25日

卸売在庫(9月)11月15日

貿易収支(8月)10月24日

貿易収支(9月)11月14日

住宅着工(9月)11月26日

住宅着工(10月)11月26日

新築住宅販売(9月)12月4日

新築住宅販売(10月)12月4日

米商務省は10月30日に公表を予定していた第3四半期のGDP速報値を11月7日に延期すると発表した。また、9月の個人所得や個人支出のデータは11月8日に公表するとしている。

*9月の小売売上高は10月29日発表

米商務省が米政府機関閉鎖で、公表できなかった指標など、今後の指標公表スケジュールを発表している。

小売売上高(9月)10月29日

小売売上高(10月)11月20日

企業在庫(8月)10月29日

企業在庫(9月)11月20日

卸売在庫(8月)10月25日

卸売在庫(9月)11月15日

貿易収支(8月)10月24日

貿易収支(9月)11月14日

住宅着工(9月)11月26日

住宅着工(10月)11月26日

新築住宅販売(9月)12月4日

新築住宅販売(10月)12月4日

米雇用統計 警戒注意報

おはようございます。

昨晩の海外市況は本日発表される米雇用統計を控えておとなしい動きでした。

発表された米中古住宅販売件数ももほぼ事前予想通りの内容。

本日の米雇用統計(9月分)は事前予想が非農業部門就業者数18万人の増加と

見込まれています。当然、景気回復の兆しが鮮明になればなるほど早期のQE縮小、

早ければ年内12月FOMC(12/17,18)から? といった観測が強まります。

果たして・・・?

今晩、雇用統計の数字・為替・金の値動きなど、リアルに情報をお聞きになりたい方は

090-1623-3464までお電話ください。(同業の方はお断りいたします。)

8:37現在

ドル円 98.14円

NY金 1314.70ドル 換算 -16円

NY白金 1433.90ドル 換算 -32円

BRENT 109.70ドル 換算 +30円

コーン(期近) 換算 +150円

大豆(期近) 換算 +350円

昨晩の海外市況は本日発表される米雇用統計を控えておとなしい動きでした。

発表された米中古住宅販売件数ももほぼ事前予想通りの内容。

本日の米雇用統計(9月分)は事前予想が非農業部門就業者数18万人の増加と

見込まれています。当然、景気回復の兆しが鮮明になればなるほど早期のQE縮小、

早ければ年内12月FOMC(12/17,18)から? といった観測が強まります。

果たして・・・?

今晩、雇用統計の数字・為替・金の値動きなど、リアルに情報をお聞きになりたい方は

090-1623-3464までお電話ください。(同業の方はお断りいたします。)

8:37現在

ドル円 98.14円

NY金 1314.70ドル 換算 -16円

NY白金 1433.90ドル 換算 -32円

BRENT 109.70ドル 換算 +30円

コーン(期近) 換算 +150円

大豆(期近) 換算 +350円

2013年10月21日月曜日

NYタイムの注目!!

今夜のNY市場から、通常通り経済指標が発表される

米国】

*中古住宅販売件数(9月)23:00

予想 5.30百万件 前回 5.48百万件

※予定は変更されることがあります

また、米主要企業の決算も多いNYダウの動きにも 注意したい

米国】

*中古住宅販売件数(9月)23:00

予想 5.30百万件 前回 5.48百万件

※予定は変更されることがあります

また、米主要企業の決算も多いNYダウの動きにも 注意したい

黒田日銀総裁 秋の支店長会議あいさつ内容

黒田日銀総裁は、本日、日銀秋の支店長会議で冒頭あいさつした

「わが国の景気は穏やかに回復しておる。先行きについては、

生産、所得、支出の好循環が続くもとで穏やかな回復を続けて

いくとみられる」と述べた。

また、物価の先行きについては、「プラス幅を次第に拡大していく」と

予想している

異次元緩和と呼ばれる量的、質的金融緩和は「所期の効果を着実に発揮しており

日本経済は2パーセントの物価安定目標の実現に向けた道筋を順調にたどっている」

指摘した

日本経済を15年続いたデフレからの脱却に導く述べた

残念ながら、内容が伝わってから、日経株安、円高の反応

「わが国の景気は穏やかに回復しておる。先行きについては、

生産、所得、支出の好循環が続くもとで穏やかな回復を続けて

いくとみられる」と述べた。

また、物価の先行きについては、「プラス幅を次第に拡大していく」と

予想している

異次元緩和と呼ばれる量的、質的金融緩和は「所期の効果を着実に発揮しており

日本経済は2パーセントの物価安定目標の実現に向けた道筋を順調にたどっている」

指摘した

日本経済を15年続いたデフレからの脱却に導く述べた

残念ながら、内容が伝わってから、日経株安、円高の反応

取引所 再開!?

おはようございます。

先週で米財政協議も一段落して米政府機関も再開されます。

国内商品市場もまるで取引所が閉鎖されていたように静かでしたが、今週から

発表される延期されていた経済指標に注目が集まり活性化してきそうです。

特に日本時間明晩には米雇用統計が控えています。

先週後半に反発した「金」ですが、これからの金融緩和縮小観測が目先の焦点。

ここから上抜けるようであれば、上昇も期待したいところです。

NY1350ドル東京4200円をまず目先の目標に動いてくれるかどうか・・・。

コーンは今だ現状維持で見ています。

8:55現在

ドル円 97.91円

NY金 1317.60ドル 換算 -3円

NY白金 1438.50ドル 換算 -7円

BRENT 110.00ドル 換算 +410円

コーン 換算 -130円

大豆 換算 -230円

先週で米財政協議も一段落して米政府機関も再開されます。

国内商品市場もまるで取引所が閉鎖されていたように静かでしたが、今週から

発表される延期されていた経済指標に注目が集まり活性化してきそうです。

特に日本時間明晩には米雇用統計が控えています。

先週後半に反発した「金」ですが、これからの金融緩和縮小観測が目先の焦点。

ここから上抜けるようであれば、上昇も期待したいところです。

NY1350ドル東京4200円をまず目先の目標に動いてくれるかどうか・・・。

コーンは今だ現状維持で見ています。

8:55現在

ドル円 97.91円

NY金 1317.60ドル 換算 -3円

NY白金 1438.50ドル 換算 -7円

BRENT 110.00ドル 換算 +410円

コーン 換算 -130円

大豆 換算 -230円

2013年10月19日土曜日

来週の予定

昨夜は来週の重要経済指標の前に積極的な動きがなく

静かなマーケットでした

21日(月)

日本通関ベース貿易収支(9月)

米中古住宅販売件数(9月)

黒田日銀総裁、あいさつ

22日(火)

米雇用統計(9月)

独連邦議会招集

23日(水)

豪消費者物価(第3四半期)

英中銀議事録

米住宅価格指数(8月)

24日(木)

月例経済報告公表

中国HSBC製造業PMI(10月)

米新築住宅販売件数(9月)

米新規失業保険申請件数(18日までの週)

EU首脳会議(25日まで)

25日(金)

日本全国消費者物価指数(9月)

独Ifo景況感指数(10月)

米耐久財受注(9月)

米ミシガン大学消費者信頼感(10月)

27日(日)

欧州、夏時間から冬時間に移行

※予定は変更されることがあります

静かなマーケットでした

21日(月)

日本通関ベース貿易収支(9月)

米中古住宅販売件数(9月)

黒田日銀総裁、あいさつ

22日(火)

米雇用統計(9月)

独連邦議会招集

23日(水)

豪消費者物価(第3四半期)

英中銀議事録

米住宅価格指数(8月)

24日(木)

月例経済報告公表

中国HSBC製造業PMI(10月)

米新築住宅販売件数(9月)

米新規失業保険申請件数(18日までの週)

EU首脳会議(25日まで)

25日(金)

日本全国消費者物価指数(9月)

独Ifo景況感指数(10月)

米耐久財受注(9月)

米ミシガン大学消費者信頼感(10月)

27日(日)

欧州、夏時間から冬時間に移行

※予定は変更されることがあります

2013年10月18日金曜日

米国労働省の主要経済指標発表日

9月雇用統計 10月4日から 10月22日

8月求人件数 10月8日から 10月24日

9月PPI 10月8日から 10月29日

9月CPI 10月16日から 10月30日

9月実質所得 10月16日から 10月30日

10月雇用統計 11月1日から 11月8日

変更になりました

8月求人件数 10月8日から 10月24日

9月PPI 10月8日から 10月29日

9月CPI 10月16日から 10月30日

9月実質所得 10月16日から 10月30日

10月雇用統計 11月1日から 11月8日

変更になりました

一件落着

こんにちは。

本日は所用で遅い書き込みとなりました。

昨日、夕方欧州市場からドル売りが加速しました。米債務上限引き上げの問題で

与野党合意がなされ、一応の決着がついて材料出尽くし。

こんな状態ですので、金融緩和縮小はまだ先との見方が台頭し、NY金は40ドル上昇。

米雇用統計は9月分の発表が来週22日、10月分は11月8日に発表される予定となりました。

政府機関も再開し、延期されていた経済指標がまた、相場の材料となってきます。

本日は所用で遅い書き込みとなりました。

昨日、夕方欧州市場からドル売りが加速しました。米債務上限引き上げの問題で

与野党合意がなされ、一応の決着がついて材料出尽くし。

こんな状態ですので、金融緩和縮小はまだ先との見方が台頭し、NY金は40ドル上昇。

米雇用統計は9月分の発表が来週22日、10月分は11月8日に発表される予定となりました。

政府機関も再開し、延期されていた経済指標がまた、相場の材料となってきます。

2013年10月17日木曜日

今夜の注目!!

とりあえず暫定ではあるか、予算と債務上限引き上げの問題は

落ち着いた。

目先は、米国の量的緩和縮小に戻る

今夜は、要人の発言に注意したい

20:45 フィッシャー・ダラス連銀総裁 講演

21:00 ダドリーNY連銀総裁 講演

18日

01:45 エバンス・シカゴ連銀総裁 講演

02:45 ジョージ・カンザスシティ連銀総裁 講演

03:45 コチャラコタ・ミネアポリス連銀総裁 講演

今夜から米国政府機関も再開する経済指標にも気をつけたい

落ち着いた。

目先は、米国の量的緩和縮小に戻る

今夜は、要人の発言に注意したい

20:45 フィッシャー・ダラス連銀総裁 講演

21:00 ダドリーNY連銀総裁 講演

18日

01:45 エバンス・シカゴ連銀総裁 講演

02:45 ジョージ・カンザスシティ連銀総裁 講演

03:45 コチャラコタ・ミネアポリス連銀総裁 講演

今夜から米国政府機関も再開する経済指標にも気をつけたい

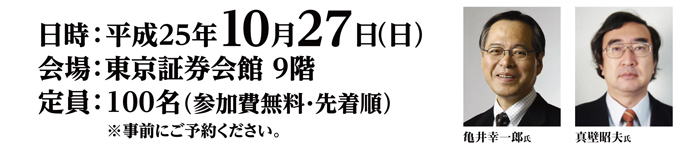

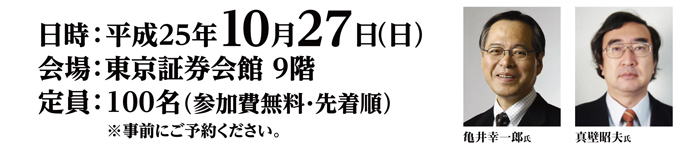

10/27(日) 岡地の相場セミナーin東京

今月10月27日(日)12:20より東京証券会館でセミナーを開催いたします。

毎回ご参加いただいている方はもちろんのこと、当社のセミナーに参加したことのない方や

また、どこの会社のセミナーにも参加したことのない方でもお気軽に著名な先生方のお話が

聞ける無料のセミナーとなっています。

今月の講師はこのお二人。

毎回ご参加いただいている方はもちろんのこと、当社のセミナーに参加したことのない方や

また、どこの会社のセミナーにも参加したことのない方でもお気軽に著名な先生方のお話が

聞ける無料のセミナーとなっています。

今月の講師はこのお二人。

亀井幸一郎氏 真壁昭夫氏

年末に向けて、為替は?株は?金は?

ここで答えが見つかるかもしれません。一度お聞きになってみてはいかがでしょうか?

一人でも多くの方のご参加をお待ちしています。

セミナーへのお申し込みは↓↓↓をクリック!

↓↓↓

インド政府「お告げ」信じ金塊発掘調査へ!!

ニューデリー 15日 ロイター] - インド政府は、ヒンズー教の賢者が見た夢の「お告げ」に従い、宮殿跡地に埋蔵されているという金1000トンの発掘に乗り出した。

政府機関の1つであるインド考古調査局は、同国北部ウッタル・プラデーシュ州の村に、考古学者のチームを派遣。同州当局者によると、発掘作業は16日に開始する予定だという。

ヨガ行者のスワミ・ショーバン・サーカー氏は、19世紀の支配者が所有していた金の夢を見たと主張。その「秘宝」を掘り起こすよう「お告げ」を受けたとし、見つかったら経済危機からの回復のため政府に使って欲しいと話している。

インド人は金好きで知られ、国民は1日平均2.3トンの金を購入している。ただインド国内には金鉱山がほとんどなく、2013年3月末までの1年間の同国の金輸入額は540億ドルに上った。それが経常赤字拡大とルピー安の要因にもなっている。

ヨガ行者が夢で見たという金1000トンが本当に発見されれば、輸入1年分にほぼ匹敵する400億ドル相当となる。

ロイター配信

政府機関の1つであるインド考古調査局は、同国北部ウッタル・プラデーシュ州の村に、考古学者のチームを派遣。同州当局者によると、発掘作業は16日に開始する予定だという。

ヨガ行者のスワミ・ショーバン・サーカー氏は、19世紀の支配者が所有していた金の夢を見たと主張。その「秘宝」を掘り起こすよう「お告げ」を受けたとし、見つかったら経済危機からの回復のため政府に使って欲しいと話している。

インド人は金好きで知られ、国民は1日平均2.3トンの金を購入している。ただインド国内には金鉱山がほとんどなく、2013年3月末までの1年間の同国の金輸入額は540億ドルに上った。それが経常赤字拡大とルピー安の要因にもなっている。

ヨガ行者が夢で見たという金1000トンが本当に発見されれば、輸入1年分にほぼ匹敵する400億ドル相当となる。

ロイター配信

デマーク氏

チャート分析における世界の第一人者デマーク氏が、米国株式市場の下落に言及した。

赤線→1928年1月~1930年4月のダウ

黄緑線→2012年5月~現在のダウ

デマーク氏は、もう一度高値をトライするような展開となった後、とても怖い展開になるのではと。

次の材料模索へ

おはようございます。

米議会での与野党合意の見通しから、ドル高・株高・債券高のトリプル高。

短期の債務上限引き上げで合意され、何とかデフォルトは回避されそうです。

そうなると、市場関係者の関心は政府機関が再開され延期されていた経済指標の

発表の内容へと移っていきます。まずは雇用統計でしょうか。

デフォルト回避の見通しから市場全体がリスクオン。米国債も再び買われ、利回りが低下し

「金」が上昇するかたちとなりました。

『あれ?デフォルト回避だと「金」は下がるんじゃないの? 』

こんな声があちらこちらから聞こえてきそうですが、ここが今の「金」の悩ましいところ。

こんなときに頼りになるのはテクニカル分析でしょうか。

あまり考えずに素直に動きについていけばいいと思います。

しかし、買いにいくのは慎重に。

高値因果玉をまだお持ちの方には、まだナンピンはお奨めしません。

先限4150円あたりを上抜けてきてから買って行けばいいと考えています。

コーンは『乗せ』ていただきたいところです。

米議会での与野党合意の見通しから、ドル高・株高・債券高のトリプル高。

短期の債務上限引き上げで合意され、何とかデフォルトは回避されそうです。

そうなると、市場関係者の関心は政府機関が再開され延期されていた経済指標の

発表の内容へと移っていきます。まずは雇用統計でしょうか。

デフォルト回避の見通しから市場全体がリスクオン。米国債も再び買われ、利回りが低下し

「金」が上昇するかたちとなりました。

『あれ?デフォルト回避だと「金」は下がるんじゃないの? 』

こんな声があちらこちらから聞こえてきそうですが、ここが今の「金」の悩ましいところ。

こんなときに頼りになるのはテクニカル分析でしょうか。

あまり考えずに素直に動きについていけばいいと思います。

しかし、買いにいくのは慎重に。

高値因果玉をまだお持ちの方には、まだナンピンはお奨めしません。

先限4150円あたりを上抜けてきてから買って行けばいいと考えています。

コーンは『乗せ』ていただきたいところです。

2013年10月16日水曜日

コーン買い

本日はコーン買い。

シカゴ新穀12月限は昨晩、新値足が陽転しました。

国内は新甫のためつなぎ足となり 、窓を開けていますが、9月限で見れば

今月10月の終値ベースで高値更新となります。9/30帳入値24820で9月限一代陽転。

米財政協議の行方もありますが、とりあえずこちらは少しずつ買い増しへ。

貴金属も下ヒゲ陽線となり、買ってみたいところですが、こちらは慎重に。米議会の

行方を見ながら、一歩後ろから様子を見ています。

アメリカの茶番劇は、まだまだ続くのか?

連日、市場は米国財政協議の茶番劇に振り回されている

NY株をみると驚くほど楽観しており、NYゴールドは

本来のファンダメンタルとは逆に売られている

市場の材料が米国なため、どしてもNYタイムのボラティリィが高くなる

今夜は、オバマ大統領と、ルー財務長官の協議が予定されている

シリア問題で、「男」をあげたロシアのプーチン大統領と対極の

指導力低下のオバマ大統領は、何かを決められるのか?

10月17日がデットライン言われているが

手元資金と強制的な歳出削減などのやり繰り可能で

そくデフォルト(債務不履行)には陥らないようだ

米国の与野党の茶番劇は月末まで続きそうだ。

ちなみに

メリマンの10月の重要変化日は

10月18~21日 ★

10月28日 ★★

NY株をみると驚くほど楽観しており、NYゴールドは

本来のファンダメンタルとは逆に売られている

市場の材料が米国なため、どしてもNYタイムのボラティリィが高くなる

今夜は、オバマ大統領と、ルー財務長官の協議が予定されている

シリア問題で、「男」をあげたロシアのプーチン大統領と対極の

指導力低下のオバマ大統領は、何かを決められるのか?

10月17日がデットライン言われているが

手元資金と強制的な歳出削減などのやり繰り可能で

そくデフォルト(債務不履行)には陥らないようだ

米国の与野党の茶番劇は月末まで続きそうだ。

ちなみに

メリマンの10月の重要変化日は

10月18~21日 ★

10月28日 ★★

明日がXデー

おはようございます。

17日の債務上限引き上げのリミットが近づき、米財政協議の解決に期待感が高まるかと

思いきや昨日米上院与野党協議が中断されたことが伝わると、ドル円が下落。

97円台へと円高ドル安となり、株式市場NYダウも133.25ドル安。 反対に1251.0まで下げた

NY金12月限は1287.7ドルまで一時戻りました。

いよいよ明日に迫った債務上限引き上げ問題もやはり当日まで結果は出そうもありません。

買い方も売り方も不安を煽られつつも、動きが取れない状況です。

買いの考えではいますが、ここで買うのは丁半博打でしょうか。

ポンっと立ち上がる動きを待って、一歩遅れてからでも買うのは遅くないのではと

考えています。

コーンは本日、新甫11月限の発会です。

少しずつ動きが出てくると思います。

17日の債務上限引き上げのリミットが近づき、米財政協議の解決に期待感が高まるかと

思いきや昨日米上院与野党協議が中断されたことが伝わると、ドル円が下落。

97円台へと円高ドル安となり、株式市場NYダウも133.25ドル安。 反対に1251.0まで下げた

NY金12月限は1287.7ドルまで一時戻りました。

いよいよ明日に迫った債務上限引き上げ問題もやはり当日まで結果は出そうもありません。

買い方も売り方も不安を煽られつつも、動きが取れない状況です。

買いの考えではいますが、ここで買うのは丁半博打でしょうか。

ポンっと立ち上がる動きを待って、一歩遅れてからでも買うのは遅くないのではと

考えています。

コーンは本日、新甫11月限の発会です。

少しずつ動きが出てくると思います。

2013年10月15日火曜日

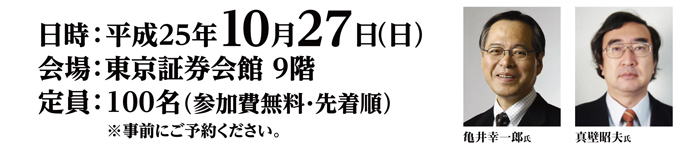

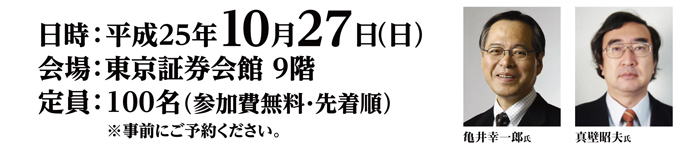

10/27(日) 岡地の相場セミナーin東京

今月10月27日(日)12:20より東京証券会館でセミナーを開催いたします。

毎回ご参加いただいている方はもちろんのこと、当社のセミナーに参加したことのない方や

また、どこの会社のセミナーにも参加したことのない方でもお気軽に著名な先生方のお話が

聞ける無料のセミナーとなっています。

今月の講師はこのお二人。

毎回ご参加いただいている方はもちろんのこと、当社のセミナーに参加したことのない方や

また、どこの会社のセミナーにも参加したことのない方でもお気軽に著名な先生方のお話が

聞ける無料のセミナーとなっています。

今月の講師はこのお二人。

亀井幸一郎氏 真壁昭夫氏

年末に向けて、為替は?株は?金は?

ここで答えが見つかるかもしれません。一度お聞きになってみてはいかがでしょうか?

一人でも多くの方のご参加をお待ちしています。

セミナーへのお申し込みは↓↓↓をクリック!

↓↓↓

真壁昭夫教授の考え方

窮地のオバマが放った希望の矢・イエレン氏の重責

初の女性FRB議長は出口戦略の絵図を描けるか?

FRB史上初の女性トップが誕生

次期議長に指名されたイエレン氏

10月9日、オバマ大統領がバーナンキFRB議長の後任として、現副議長のジャネット・イエレン氏を指名した。イエレン氏はFRB(連邦準備理事会)の中で金融緩和策を支持する“ハト派”の代表格で、バーナンキ現議長の政策を踏襲することになるだろう。

ただ、今後金融緩和策の縮小のタイミングを探るなど重要な使命を帯びており、FRB内部の意見集約に苦戦するとの見方もある。同氏がしっかりしたリーダーシップを発揮して、米国経済の回復をいかに支援するか腕の見せ所だ。

今回の指名に関しては、当初オバマ大統領の経済ブレーンであるローレンス・サマーズ・元ハーバード大学学長を指名する予定だったが、議会の反対が強いため、サマーズ氏自身が議長候補を辞退する異例の事態になっていた。

サマーズ氏の辞退の意味は小さくない。もともとオバマ大統領の業績については批判的な見方が多く、経済専門家の中には「歴代の大統領の中でも最も業績の少ない大統領」と厳しい認識もあった。それに加えて、シリアへの軍事介入問題でロシアのプーチン大統領に主役の座を奪われた。

2014年度予算案が難航しており、一部の政府系機関の閉鎖に追い込まれている。国民の生活にもマイナスの影響が出始めている。それに、今回のFRB議長選任についても不手際が続いた。

さらにAPECなどのアジア歴訪を中止したため、会議での中国の影響力が増強することを許す結果になった。オバマ大統領の支持率はまだ下落余地がありそうだ。

弱体化しつつある米国の政治をイエレン氏がいかにサポートできるか、わが国をはじめ世界の経済にとっても、重要なファクターになるはずだ。

もともとイエレン氏は、次期FRB議長の最有力候補に名前が挙がっており、大統領から指名されたこと自体に驚きはない。しかし重要なポイントは、イエレン氏を指名したオバマ大統領の指導力の低下だ。

最近の失点はほとんど致命的?

懸念されるオバマ大統領の指導力低下

経済専門家や市場関係者には以前から評価が低かったのだが、最近の失点はほとんど致命的と言えるかもしれない。最近米国から帰ってきた友人は、「オバマ大統領には何も期待していない」と半ば諦めた調子だった。

米国大統領のリーダーシップの低下は、わが国をはじめ世界の政治・経済に重要なインパクトを与える。米国内の予算案や債務上限引き上げの問題についても今のところメドが立たず、米国債のデフォルトが懸念されるなど金融市場にもマイナスの影響が顕在化している。

オバマ大統領の指導力低下が、それらの問題を一段と深刻化していることは間違いない。

問題は、政治の能力の低下を誰がカバーするかだ。わが国のケースでは、1990年代初頭以降の景気低迷期に、政治が問題を先送りすることしかできなかった。それが“失われた20年”をつくってしまった要因の1つだった。

その間、日本銀行はゼロ金利政策や金融緩和策を打ったものの、本格的な景気回復に結びつかなかった。

米国の場合は、FRBは3回にわたって積極的な金融緩和策を打ち、足もとで景気は緩やかに回復している。バブル崩壊後の景気回復には、緊急避難的な金融政策が必要になる。問題は、緊急避難の金融政策を止めるタイミングだ。

タイミングが早すぎると、景気の腰を折ってしまうことになりかねない。逆に、タイミングが遅れると、過剰な資金によってバブルをつくってしまうことが懸念される。今後、米国の金融緩和策の縮小のタイミングを計るのはイエレン新議長になる。同氏の能力が試されることになる。

最大の課題は金融緩和策の縮小

求められるFRB内部の意見集約力

次期議長の指名を受けたイエレン氏は、FRBの歴史上初めての女性議長となる。同氏は著名経済学者として活躍した後、FRB(連邦準備理事会)の理事や大統領経済諮問委員長、さらにサンフランシスコ連銀総裁などを歴任している。

同氏は、ノーベル経済学賞受賞者であるイェール大学のトービン教授の下で博士号を取得した。また、夫はノーベル経済学賞受賞者であるジョージ・アカロフ氏である。

オバマ大統領がそうした本格派の経済通を次期FRB議長に指名した背景には、人々や市場の心理を安定化させる狙いがあるのだろう。

同氏の経済学者としての軸足は、労働市場、特に失業問題にあった。社会の中で失業を一種のコストとして認識し、それを可能な限り回避する方策を主要研究テーマの1つと考えていたようだ。そうしたスタンスは、同氏がFRB理事としてバーナンキ議長の積極的な金融緩和策について、有力な推進者の1人であったことからも明らかだ。

同氏が担う最大のポイントは、現在の金融緩和策の縮小・転換の時期を模索することだ。それは、口で言うほど容易なことではない。時期を見誤ると、米国経済の回復過程を崩したり、再びバブルを燃え上がらせてしまうことが懸念されるからだ。

来年1月に就任するイエレン新議長にとって、さらに厄介な問題がある。それは、FRBの内部で意見集約を行わなければならないことだ。米国の金融政策はFRB内部の投票によって決定される。多数決で決められる以上、議長自らの判断を他のメンバーに認めさせることが必須の条件となる。

そのプロセスでは、当然政治的な要素も必要になるはずだ。女性初のFRB議長が、それを見事にこなせるかについては多少の不安もあるだろう。

また同氏は、金融機関に対して厳しいスタンスを持つことで知られている。金融市場が、同氏に対して十分なコミュニケーションをとることができるかについても、今後の動向が注目される。

その責任は想像以上に重い

世界経済の鍵を握る新議長の手腕

足もとの世界経済を俯瞰すると、米国が牽引役の有力候補であること間違いない。オバマ大統領の指導力に陰りが見える現在、金融政策を司るFRBに対する期待が高まるのは当然だ。いやがうえにも、イエレン新議長に対する注目度が高まる。

直近のFRBの議事録を見ると、9月の会議では金融緩和策縮小について意見が割れて、わずかな差で縮小が見送られたことがわかる。ということは、FRBの理事の間でも、縮小の適切な時期に関する判断にばらつきがあるということだ。

おそらく、これからも見方がわかれることだろう。それを新議長が上手く集約するには、予想外に手間取ることになるかもしれない。

現在の金融市場の主な見方は、これから良好な経済指標が出ると、12月までに金融緩和の縮小が始まり、2014年の半ばまでに緩和策が廃止されるというものだ。仮にその見方が適切だとすると、米国では金利水準が上昇し易くなり、為替市場ではドル高傾向になる可能性が高い。

株式市場は、流動性の供給が減るため、一時的に調整局面を迎える可能性がある。その後、来年以降の米国経済の成長の構図が明確になると、再び上昇トレンドに戻ることが期待できる。

無視できないポイントは、新興国からの投資資金の流出だ。足もとでは、潤沢に供給される資金の一部が新興国への投資に回っている。ところが、金緩和策が縮小になると資金供給量が減少し、新興国に流入していた投資資金が米国などへ回帰(リパトリエーション)することが想定される。

その場合には、新興国の株式や為替が下落し、実体経済にも大きな影響が出ることが考えられる。従来、FRBは金融政策が新興国に与える影響をほとんど考慮しなかったが、今後はその要素を考えることも必要になるだろう。

いずれにしても、イエレン新議長の責任は驚くほど重い。同氏は、米国だけではなく世界経済の行方を左右するようなポジションに就くのである。

ダイヤモンドオンライン配信 昨夜は、テレビ朝日の報道ステーションにて米国の財政協議の行方に ついてコメントされていましたが 10月27日 日曜日に 東京証券会館9階 岡地セミナーにて講演されます 「世界経済の行方と金融市場の動向」 お申し込みは フリーダイヤル 0120-324-988(岡地フリーダイヤル) メール seminar@okachi.jp 「東京希望」と明記してください

初の女性FRB議長は出口戦略の絵図を描けるか?

FRB史上初の女性トップが誕生

次期議長に指名されたイエレン氏

10月9日、オバマ大統領がバーナンキFRB議長の後任として、現副議長のジャネット・イエレン氏を指名した。イエレン氏はFRB(連邦準備理事会)の中で金融緩和策を支持する“ハト派”の代表格で、バーナンキ現議長の政策を踏襲することになるだろう。

ただ、今後金融緩和策の縮小のタイミングを探るなど重要な使命を帯びており、FRB内部の意見集約に苦戦するとの見方もある。同氏がしっかりしたリーダーシップを発揮して、米国経済の回復をいかに支援するか腕の見せ所だ。

今回の指名に関しては、当初オバマ大統領の経済ブレーンであるローレンス・サマーズ・元ハーバード大学学長を指名する予定だったが、議会の反対が強いため、サマーズ氏自身が議長候補を辞退する異例の事態になっていた。

サマーズ氏の辞退の意味は小さくない。もともとオバマ大統領の業績については批判的な見方が多く、経済専門家の中には「歴代の大統領の中でも最も業績の少ない大統領」と厳しい認識もあった。それに加えて、シリアへの軍事介入問題でロシアのプーチン大統領に主役の座を奪われた。

2014年度予算案が難航しており、一部の政府系機関の閉鎖に追い込まれている。国民の生活にもマイナスの影響が出始めている。それに、今回のFRB議長選任についても不手際が続いた。

さらにAPECなどのアジア歴訪を中止したため、会議での中国の影響力が増強することを許す結果になった。オバマ大統領の支持率はまだ下落余地がありそうだ。

弱体化しつつある米国の政治をイエレン氏がいかにサポートできるか、わが国をはじめ世界の経済にとっても、重要なファクターになるはずだ。

もともとイエレン氏は、次期FRB議長の最有力候補に名前が挙がっており、大統領から指名されたこと自体に驚きはない。しかし重要なポイントは、イエレン氏を指名したオバマ大統領の指導力の低下だ。

最近の失点はほとんど致命的?

懸念されるオバマ大統領の指導力低下

経済専門家や市場関係者には以前から評価が低かったのだが、最近の失点はほとんど致命的と言えるかもしれない。最近米国から帰ってきた友人は、「オバマ大統領には何も期待していない」と半ば諦めた調子だった。

米国大統領のリーダーシップの低下は、わが国をはじめ世界の政治・経済に重要なインパクトを与える。米国内の予算案や債務上限引き上げの問題についても今のところメドが立たず、米国債のデフォルトが懸念されるなど金融市場にもマイナスの影響が顕在化している。

オバマ大統領の指導力低下が、それらの問題を一段と深刻化していることは間違いない。

問題は、政治の能力の低下を誰がカバーするかだ。わが国のケースでは、1990年代初頭以降の景気低迷期に、政治が問題を先送りすることしかできなかった。それが“失われた20年”をつくってしまった要因の1つだった。

その間、日本銀行はゼロ金利政策や金融緩和策を打ったものの、本格的な景気回復に結びつかなかった。

米国の場合は、FRBは3回にわたって積極的な金融緩和策を打ち、足もとで景気は緩やかに回復している。バブル崩壊後の景気回復には、緊急避難的な金融政策が必要になる。問題は、緊急避難の金融政策を止めるタイミングだ。

タイミングが早すぎると、景気の腰を折ってしまうことになりかねない。逆に、タイミングが遅れると、過剰な資金によってバブルをつくってしまうことが懸念される。今後、米国の金融緩和策の縮小のタイミングを計るのはイエレン新議長になる。同氏の能力が試されることになる。

最大の課題は金融緩和策の縮小

求められるFRB内部の意見集約力

次期議長の指名を受けたイエレン氏は、FRBの歴史上初めての女性議長となる。同氏は著名経済学者として活躍した後、FRB(連邦準備理事会)の理事や大統領経済諮問委員長、さらにサンフランシスコ連銀総裁などを歴任している。

同氏は、ノーベル経済学賞受賞者であるイェール大学のトービン教授の下で博士号を取得した。また、夫はノーベル経済学賞受賞者であるジョージ・アカロフ氏である。

オバマ大統領がそうした本格派の経済通を次期FRB議長に指名した背景には、人々や市場の心理を安定化させる狙いがあるのだろう。

同氏の経済学者としての軸足は、労働市場、特に失業問題にあった。社会の中で失業を一種のコストとして認識し、それを可能な限り回避する方策を主要研究テーマの1つと考えていたようだ。そうしたスタンスは、同氏がFRB理事としてバーナンキ議長の積極的な金融緩和策について、有力な推進者の1人であったことからも明らかだ。

同氏が担う最大のポイントは、現在の金融緩和策の縮小・転換の時期を模索することだ。それは、口で言うほど容易なことではない。時期を見誤ると、米国経済の回復過程を崩したり、再びバブルを燃え上がらせてしまうことが懸念されるからだ。

来年1月に就任するイエレン新議長にとって、さらに厄介な問題がある。それは、FRBの内部で意見集約を行わなければならないことだ。米国の金融政策はFRB内部の投票によって決定される。多数決で決められる以上、議長自らの判断を他のメンバーに認めさせることが必須の条件となる。

そのプロセスでは、当然政治的な要素も必要になるはずだ。女性初のFRB議長が、それを見事にこなせるかについては多少の不安もあるだろう。

また同氏は、金融機関に対して厳しいスタンスを持つことで知られている。金融市場が、同氏に対して十分なコミュニケーションをとることができるかについても、今後の動向が注目される。

その責任は想像以上に重い

世界経済の鍵を握る新議長の手腕

足もとの世界経済を俯瞰すると、米国が牽引役の有力候補であること間違いない。オバマ大統領の指導力に陰りが見える現在、金融政策を司るFRBに対する期待が高まるのは当然だ。いやがうえにも、イエレン新議長に対する注目度が高まる。

直近のFRBの議事録を見ると、9月の会議では金融緩和策縮小について意見が割れて、わずかな差で縮小が見送られたことがわかる。ということは、FRBの理事の間でも、縮小の適切な時期に関する判断にばらつきがあるということだ。

おそらく、これからも見方がわかれることだろう。それを新議長が上手く集約するには、予想外に手間取ることになるかもしれない。

現在の金融市場の主な見方は、これから良好な経済指標が出ると、12月までに金融緩和の縮小が始まり、2014年の半ばまでに緩和策が廃止されるというものだ。仮にその見方が適切だとすると、米国では金利水準が上昇し易くなり、為替市場ではドル高傾向になる可能性が高い。

株式市場は、流動性の供給が減るため、一時的に調整局面を迎える可能性がある。その後、来年以降の米国経済の成長の構図が明確になると、再び上昇トレンドに戻ることが期待できる。

無視できないポイントは、新興国からの投資資金の流出だ。足もとでは、潤沢に供給される資金の一部が新興国への投資に回っている。ところが、金緩和策が縮小になると資金供給量が減少し、新興国に流入していた投資資金が米国などへ回帰(リパトリエーション)することが想定される。

その場合には、新興国の株式や為替が下落し、実体経済にも大きな影響が出ることが考えられる。従来、FRBは金融政策が新興国に与える影響をほとんど考慮しなかったが、今後はその要素を考えることも必要になるだろう。

いずれにしても、イエレン新議長の責任は驚くほど重い。同氏は、米国だけではなく世界経済の行方を左右するようなポジションに就くのである。

ダイヤモンドオンライン配信 昨夜は、テレビ朝日の報道ステーションにて米国の財政協議の行方に ついてコメントされていましたが 10月27日 日曜日に 東京証券会館9階 岡地セミナーにて講演されます 「世界経済の行方と金融市場の動向」 お申し込みは フリーダイヤル 0120-324-988(岡地フリーダイヤル) メール seminar@okachi.jp 「東京希望」と明記してください

有力アナリスト発言「金の時代は終わり」

米財政問題を背景に方向感の乏しい状況が続いている金相場に新たな懸念材料が加わった。貴金属調査会社の元貴金属部門責任者で金市場の信頼も厚い有力アナリスト、ポール・ウオーカー氏がこのほど来日し、金相場の急落を予言したためだ。思わぬ弱気派の登場は市場に衝撃を与えている。

■ウオーカー氏、セミナーで熱弁

アイソンド・グループCEOのポール・ウオーカー氏

「金の時代は終わりを告げつつある」。8日午後、東京駅にほど近いビル内のホールでウオーカー氏は約170人の聴衆を前に熱弁をふるった。

ウオーカー氏の論旨はこうだ。1990年代に金相場が下落し2000年代以降に一転して上昇したという相場の動きを、需給バランスで説明することはできない。金の実物需要は慢性的に供給過多にあるからだ。「有事の金」として一時的に買われることはあるが、いずれも一時的で長期の値上がりを説明できない。インフレによる資産価値の目減りを避けるために金を買う、という説も、2000年代の先進国は低インフレだったことから該当しない。

結局、米国の名目金利から物価上昇率を差し引いた「実質金利」の騰落のみが金相場に影響を与えていたといえる。米連邦準備理事会が14年初頭にかけて量的金融緩和の縮小を始めれば実質金利も今後上昇する。そのときには金は再び急落し、14年前半にも1トロイオンス1000ドルを割り込むだろう。値下がりすれば現在は一大需要国である中国やインドの投資家も売りに回り、相場はさらに安値を追うことになる――。

ウオーカー氏は貴金属大手の田中貴金属工業が主催したセミナーに招かれていた。聴衆は国内アナリストや商社の担当者も居たが、大半は田中貴金属の地金(じがね)や宝飾品を手掛ける特約店関係者。金のプロが発した超弱気予想に会場は水を打ったように静まりかえった。

「自由に発言できる立場になったら、発言内容もずいぶんと変わったものだな」。講演会に参加した金融・貴金属アナリストの亀井幸一郎氏はあっけにとられながらウオーカー氏の独演を聴いていた。ウオーカー氏は調査会社トムソン・ロイターGFMSの元貴金属部門責任者。90年代から貴金属市場の調査を担ってきたが、12年に南アフリカ共和国で貴金属コンサルティング会社アイソンド・グループを設立、最高経営責任者(CEO)に就いた。調査会社の経営方針やコンプライアンスに縛られてきたウオーカー氏が長年秘めていた本音を話し始めた、そう捉えた参加者が多かったようだ。

もっとも、ウオーカー氏の相場予想には異論も出た。「インドの消費者は金を子や孫のために購入する。中国も縁起物とみなす人が少なくない。果たして彼らは安値になって手放すだろうか」。セミナーの第2部に登壇し、ウオーカー氏と対峙したマーケットアナリストの豊島逸夫氏は疑問を呈した。

金市場には長期運用目的の投資家もリスク分散の目的で一定数入っているとされる。豊島氏は2000年代以降に金を買った投資家の全てが下落局面で売るわけではないと指摘した。「金は(ワインの)ロマネ・コンティと一緒。短期運用する投機マネーが相場を押し上げた」と話すウオーカー氏に、豊島氏が「米国最大の年金基金がワイン業界に投資した例もある」と反論する一幕もあった。

「南ア人のポールはアジア人のセンチメントを理解しづらいのかもしれない。彼は15年以降も弱気予想だが私は上昇トレンドに入るとみる」。豊島氏はそうセミナーを振り返る。

米国の足元の経済・財政状況もウオーカー氏の相場見通しの前提条件を揺るがしつつある。田中貴金属工業の原田和佳子貴金属市場部長は「米国の景気回復が遅れ、量的緩和策が長引く可能性もある。すぐに金利上昇に転じるとは限らない」と指摘する。

■現物需要の評価分かれる

「そこまで弱気になることはない」。セミナー後の懇親会で、他の聴衆らに囲まれ意見を求められたスタンダードバンクの池水雄一東京支店長はそう答えた。池水氏にはウオーカー氏が現物需要を過小評価しているように思えた。「インパクトはあり検証に値するがいささか乱暴」。2000年代に積み上がった地上在庫が今後10~15年で全て供給側に回り相場が1トロイオンス数百ドルの水準に戻ることは考えにくいとみる。

金相場は今春以降2度の急落を経て年初から約3割安い1トロイオンス1300ドル前後で推移している。米財政不安という金の買い材料があるにもかかわらず、景気の先行き不透明感から9月下旬以降はほぼ横ばいが続く。投資家は現在米国の政治状況のゆくえに注目しており、アナリストの予想には無反応。だが亀井氏は「今後相場が下落した際にウオーカー氏の予測が思い出され、国内の市場参加者が弱気になるかもしれない」と指摘する。金市場に投じられた一石が将来、相場に波紋を広げるかもしれない。

(商品部 林さや香)

日本経済新聞 電子版配信

■ウオーカー氏、セミナーで熱弁

アイソンド・グループCEOのポール・ウオーカー氏

「金の時代は終わりを告げつつある」。8日午後、東京駅にほど近いビル内のホールでウオーカー氏は約170人の聴衆を前に熱弁をふるった。

ウオーカー氏の論旨はこうだ。1990年代に金相場が下落し2000年代以降に一転して上昇したという相場の動きを、需給バランスで説明することはできない。金の実物需要は慢性的に供給過多にあるからだ。「有事の金」として一時的に買われることはあるが、いずれも一時的で長期の値上がりを説明できない。インフレによる資産価値の目減りを避けるために金を買う、という説も、2000年代の先進国は低インフレだったことから該当しない。

結局、米国の名目金利から物価上昇率を差し引いた「実質金利」の騰落のみが金相場に影響を与えていたといえる。米連邦準備理事会が14年初頭にかけて量的金融緩和の縮小を始めれば実質金利も今後上昇する。そのときには金は再び急落し、14年前半にも1トロイオンス1000ドルを割り込むだろう。値下がりすれば現在は一大需要国である中国やインドの投資家も売りに回り、相場はさらに安値を追うことになる――。

ウオーカー氏は貴金属大手の田中貴金属工業が主催したセミナーに招かれていた。聴衆は国内アナリストや商社の担当者も居たが、大半は田中貴金属の地金(じがね)や宝飾品を手掛ける特約店関係者。金のプロが発した超弱気予想に会場は水を打ったように静まりかえった。

「自由に発言できる立場になったら、発言内容もずいぶんと変わったものだな」。講演会に参加した金融・貴金属アナリストの亀井幸一郎氏はあっけにとられながらウオーカー氏の独演を聴いていた。ウオーカー氏は調査会社トムソン・ロイターGFMSの元貴金属部門責任者。90年代から貴金属市場の調査を担ってきたが、12年に南アフリカ共和国で貴金属コンサルティング会社アイソンド・グループを設立、最高経営責任者(CEO)に就いた。調査会社の経営方針やコンプライアンスに縛られてきたウオーカー氏が長年秘めていた本音を話し始めた、そう捉えた参加者が多かったようだ。

もっとも、ウオーカー氏の相場予想には異論も出た。「インドの消費者は金を子や孫のために購入する。中国も縁起物とみなす人が少なくない。果たして彼らは安値になって手放すだろうか」。セミナーの第2部に登壇し、ウオーカー氏と対峙したマーケットアナリストの豊島逸夫氏は疑問を呈した。

金市場には長期運用目的の投資家もリスク分散の目的で一定数入っているとされる。豊島氏は2000年代以降に金を買った投資家の全てが下落局面で売るわけではないと指摘した。「金は(ワインの)ロマネ・コンティと一緒。短期運用する投機マネーが相場を押し上げた」と話すウオーカー氏に、豊島氏が「米国最大の年金基金がワイン業界に投資した例もある」と反論する一幕もあった。

「南ア人のポールはアジア人のセンチメントを理解しづらいのかもしれない。彼は15年以降も弱気予想だが私は上昇トレンドに入るとみる」。豊島氏はそうセミナーを振り返る。

米国の足元の経済・財政状況もウオーカー氏の相場見通しの前提条件を揺るがしつつある。田中貴金属工業の原田和佳子貴金属市場部長は「米国の景気回復が遅れ、量的緩和策が長引く可能性もある。すぐに金利上昇に転じるとは限らない」と指摘する。

■現物需要の評価分かれる

「そこまで弱気になることはない」。セミナー後の懇親会で、他の聴衆らに囲まれ意見を求められたスタンダードバンクの池水雄一東京支店長はそう答えた。池水氏にはウオーカー氏が現物需要を過小評価しているように思えた。「インパクトはあり検証に値するがいささか乱暴」。2000年代に積み上がった地上在庫が今後10~15年で全て供給側に回り相場が1トロイオンス数百ドルの水準に戻ることは考えにくいとみる。

金相場は今春以降2度の急落を経て年初から約3割安い1トロイオンス1300ドル前後で推移している。米財政不安という金の買い材料があるにもかかわらず、景気の先行き不透明感から9月下旬以降はほぼ横ばいが続く。投資家は現在米国の政治状況のゆくえに注目しており、アナリストの予想には無反応。だが亀井氏は「今後相場が下落した際にウオーカー氏の予測が思い出され、国内の市場参加者が弱気になるかもしれない」と指摘する。金市場に投じられた一石が将来、相場に波紋を広げるかもしれない。

(商品部 林さや香)

日本経済新聞 電子版配信

膠着続く・・・

おはようございます。

三連休あけて、米財政協議については解決への期待感は薄っすらと出てきては

いるものの依然として結論が出ないままでいます。市場も動くことができず、結果を

首を長くして待っている状態です。

NY金は現地11日1259.6ドルまで値を下げ、チャートでは下値ラインを割り込み

下値不安が懸念されますが、昨日14日終値1276.6ドルまで回復しています。

売り方からすれば抜けたと下げについていくとこでしょうが、市場の材料を考えると

今ひとつ方向感がはっきりしません。もう少し見極めが必要でしょうか。

コーンも動きなし。買い玉はそのまま維持してみていきたいと考えています。

8:57現在

ドル円 98.63円

NY金 1272.30ドル 換算 -48円

NY白金 1379.40ドル 換算 -19円

BRENT 109.90ドル 換算 -770円

コーン 換算 +150円

大豆 換算 -250円

三連休あけて、米財政協議については解決への期待感は薄っすらと出てきては

いるものの依然として結論が出ないままでいます。市場も動くことができず、結果を

首を長くして待っている状態です。

NY金は現地11日1259.6ドルまで値を下げ、チャートでは下値ラインを割り込み

下値不安が懸念されますが、昨日14日終値1276.6ドルまで回復しています。

売り方からすれば抜けたと下げについていくとこでしょうが、市場の材料を考えると

今ひとつ方向感がはっきりしません。もう少し見極めが必要でしょうか。

コーンも動きなし。買い玉はそのまま維持してみていきたいと考えています。

8:57現在

ドル円 98.63円

NY金 1272.30ドル 換算 -48円

NY白金 1379.40ドル 換算 -19円

BRENT 109.90ドル 換算 -770円

コーン 換算 +150円

大豆 換算 -250円

2013年10月11日金曜日

夜間軟調スタート!

NY金先物は軟調に推移している。米財政問題で野党共和党が歩み寄ったことで逃避資金の流れが減少するとの声がある。

ブルームバーグ調査によると15人のアナリストは来週に下落すると見ており、8人は強気、4人は中立だった。

ブルームバーグ調査によると15人のアナリストは来週に下落すると見ており、8人は強気、4人は中立だった。

10/27(日) セミナー開催

モルガン来年の金相場下落予想

10月10日(ブルームバーグ):米景気の回復に伴って米連邦準備制度理事会(FRB)が量的緩和策を縮小するとの見方が広がる中、米モルガン・スタンレーは、金相場が2014年にかけて引き続き下落するとの見方を示した。ゴールドマン・サックス・グループとクレディ・スイス・グループも弱気な姿勢を示している。

モルガン・スタンレーのアナリスト、ジョエル・クレーン氏は10日に受信されたビデオリポートで「当社は、サイクルのこの時点で金投資を控えることを推奨する」と述べた。同行は7日、金属に関する四半期リポートで、14年の金相場が1オンス当たり平均1313ドルになるとの見通しを示した。今年は1420ドルと予想している。

ゴールドマンの商品調査責任者、ジェフリー・カリー氏は今週、米景気の回復が続くとみられるため、金市場は来年、「スラムダンク(強烈なダンクシュート)」のような売りに見舞われるとの見通しを示した。

モルガン・スタンレーのクレーン氏はビデオで「実質金利とドル相場の上昇が予想される反面、来年にかけての金相場は比較的横ばいで推移するだろう」と述べた。同行は金相場の平均について、18年にかけて毎年下落すると見込んでいる。

原題:Morgan Stanley Sees Gold Lower in 2014 as Goldman SaysSell (1)(抜粋)

記事に関する記者への問い合わせ先:Singapore Glenys Sim gsim4@bloomberg.net

記事についてのエディターへの問い合わせ先:James Poole jpoole4@bloomberg.net

モルガン・スタンレーのアナリスト、ジョエル・クレーン氏は10日に受信されたビデオリポートで「当社は、サイクルのこの時点で金投資を控えることを推奨する」と述べた。同行は7日、金属に関する四半期リポートで、14年の金相場が1オンス当たり平均1313ドルになるとの見通しを示した。今年は1420ドルと予想している。

ゴールドマンの商品調査責任者、ジェフリー・カリー氏は今週、米景気の回復が続くとみられるため、金市場は来年、「スラムダンク(強烈なダンクシュート)」のような売りに見舞われるとの見通しを示した。

モルガン・スタンレーのクレーン氏はビデオで「実質金利とドル相場の上昇が予想される反面、来年にかけての金相場は比較的横ばいで推移するだろう」と述べた。同行は金相場の平均について、18年にかけて毎年下落すると見込んでいる。

原題:Morgan Stanley Sees Gold Lower in 2014 as Goldman SaysSell (1)(抜粋)

記事に関する記者への問い合わせ先:Singapore Glenys Sim gsim4@bloomberg.net

記事についてのエディターへの問い合わせ先:James Poole jpoole4@bloomberg.net

許せん!!

おはようございます。

私事ではありますが、昨日家族が車上荒らしの被害に遭いました。

助手席サイドガラスが割られ、バッグを持っていかれました。ほんの5分ばかりの

あいだです。クルマは小さな国産車なのに・・・。

というわけで、『どうせ狙うなら大きな相場を!』と密かに心に誓った次第です。

昨晩は米財政協議の行方に進展が見られたことでNYダウは急反発+323.09ドル。

為替もドル高が進み、ドル円は98円台に。

反面、NY金は売り込まれ1,280ドル台まで下落し、先日の安値1,270台付近スレスレの

ところまできました。ここは正念場か・・・。

ただ、NYダウの反発は、市況にとって好材料です。

財政協議が進み、市場が元気になってくれることを期待しています。

8:55現在

ドル円 98.19円

NY金 1287.50ドル 換算 -38円

NY白金 1386.20ドル 換算 +22円

BRENT原油 111.63円 換算 +1,550円

コーン期近 換算 -140円

大豆期近 換算 +30円

私事ではありますが、昨日家族が車上荒らしの被害に遭いました。

助手席サイドガラスが割られ、バッグを持っていかれました。ほんの5分ばかりの

あいだです。クルマは小さな国産車なのに・・・。

というわけで、『どうせ狙うなら大きな相場を!』と密かに心に誓った次第です。

昨晩は米財政協議の行方に進展が見られたことでNYダウは急反発+323.09ドル。

為替もドル高が進み、ドル円は98円台に。

反面、NY金は売り込まれ1,280ドル台まで下落し、先日の安値1,270台付近スレスレの

ところまできました。ここは正念場か・・・。

ただ、NYダウの反発は、市況にとって好材料です。

財政協議が進み、市場が元気になってくれることを期待しています。

8:55現在

ドル円 98.19円

NY金 1287.50ドル 換算 -38円

NY白金 1386.20ドル 換算 +22円

BRENT原油 111.63円 換算 +1,550円

コーン期近 換算 -140円

大豆期近 換算 +30円

2013年10月10日木曜日

NYゴールド戻り売り?

NYダウ、ドル円を見る限りマーケットは、米国財政協議の行方について

かなり、楽観的に感じる

債務上限引き上げの問題は、2011年7月下旬の経験則もあり

市場の反応は薄い

2011年の債務上限引き上げ問題では、NYダウは2000ドル以上の暴落

NYゴールドは、200ドル以上の大幅上昇でした

だが、現在は、免疫があるだけにNYダウ1000ドル程度の下落

NYゴールドか、買われていません

投資家の多くは、10月17日のタイムリミットまでに債務上限問題の

合意がなされ市場は元に戻ると考えており

逆に安くなった米国債や米株が絶好の買い場考えいる

市場の楽観しているこの現状は恐い

米国市民は、デフォルトに備えて、食料の買い置きな

現地企業は備蓄をはじめている

日本の震災に対しての備えのように

引き続き、デフォルトに対する注意が必要だ

かなり、楽観的に感じる

債務上限引き上げの問題は、2011年7月下旬の経験則もあり

市場の反応は薄い

2011年の債務上限引き上げ問題では、NYダウは2000ドル以上の暴落

NYゴールドは、200ドル以上の大幅上昇でした

だが、現在は、免疫があるだけにNYダウ1000ドル程度の下落

NYゴールドか、買われていません

投資家の多くは、10月17日のタイムリミットまでに債務上限問題の

合意がなされ市場は元に戻ると考えており

逆に安くなった米国債や米株が絶好の買い場考えいる

市場の楽観しているこの現状は恐い

米国市民は、デフォルトに備えて、食料の買い置きな

現地企業は備蓄をはじめている

日本の震災に対しての備えのように

引き続き、デフォルトに対する注意が必要だ

波をつかまえて

数年前、海に通ってた時がありました。

相場に乗るのは、サーフィン(波乗り)と同じだと思っています。

波は自分では造れません。大自然が生み出します。

海に浮かびながら、来たる大きな波を待ちます。

天候、風向き、潮の流れなどから、予想してポジションを確保しつつひたすら待ちます。

(経済指標、内部要因など様々な点から立つであろう相場を予測し備えます。)

「よし、来た!」

必死にパドリングをして波に乗ります。

ここは、さすがに素人と熟練したベテランの差が出ます。

(相場ではどこで玉を入れるかどうかですね。)

相場に乗るのは、サーフィン(波乗り)と同じだと思っています。

波は自分では造れません。大自然が生み出します。

海に浮かびながら、来たる大きな波を待ちます。

天候、風向き、潮の流れなどから、予想してポジションを確保しつつひたすら待ちます。

(経済指標、内部要因など様々な点から立つであろう相場を予測し備えます。)

「よし、来た!」

必死にパドリングをして波に乗ります。

ここは、さすがに素人と熟練したベテランの差が出ます。

(相場ではどこで玉を入れるかどうかですね。)

一旦、大きな波に乗ってしまえば、子供(素人)だろうが、大人(プロ)だろうが、波が

岸まで運んでくれます。(うまく立っていられる時間に差はあります。うまい人ほど長く

最後まで波に乗っていきます。)

イメージとしてはこんな感じで受け止めています。

為替市場だろうが、株式市場だろうが、商品市場だろうが、ハワイと湘南、九十九里などと

海の違いはあれど、『波に乗る』ことについては一緒です。

波は自分では造れません

ときに津波など、被害をもたらす大波もありますが、求める波(相場)はいずれ必ず来ます。

その来たるべき時を逃さないようにしたいものです。

NY金 再び1,300ドル割れ

おはようございます。

今朝は出勤時、ほのかに富士山を拝むことができました。

まさに秋の空です。

米財政協議は今だ決着はついてはいないものの、17日までには短期的な

債務上限引き上げには、共和党も合意?との解決の糸口がにわかに出てきて

います。デフォルトという事態に陥った場合はアメリカ一国の問題ではなくなり、

いくらなんでもと共和党への批判も少なくないことでしょうから、妥協案には

両党とも合意してという見方が多いですね、油断はできませんが・・・。

イエレン現FRB副議長が、次期FRB議長に指名されました。「ハト派」が継承される

ということで、市場にはひとまずの安心感が広がり、ドル高・株高。

反面、貴金属市場は売りを浴び、NY金12月限は再び一時1,300ドルを割り込みました。

日本国内も朝から売り込まれるところから始まってきます。

8:55現在

ドル円 97.49円

NY金 1303.40ドル 換算 -47円

NY白金 1386.40ドル 換算 -44円

BRENT原油 108.99ドル 換算 -650円

コーン期近 換算 +100円

大豆期近 換算 +120円

今朝は出勤時、ほのかに富士山を拝むことができました。

まさに秋の空です。

米財政協議は今だ決着はついてはいないものの、17日までには短期的な

債務上限引き上げには、共和党も合意?との解決の糸口がにわかに出てきて

います。デフォルトという事態に陥った場合はアメリカ一国の問題ではなくなり、

いくらなんでもと共和党への批判も少なくないことでしょうから、妥協案には

両党とも合意してという見方が多いですね、油断はできませんが・・・。

イエレン現FRB副議長が、次期FRB議長に指名されました。「ハト派」が継承される

ということで、市場にはひとまずの安心感が広がり、ドル高・株高。

反面、貴金属市場は売りを浴び、NY金12月限は再び一時1,300ドルを割り込みました。

日本国内も朝から売り込まれるところから始まってきます。

8:55現在

ドル円 97.49円

NY金 1303.40ドル 換算 -47円

NY白金 1386.40ドル 換算 -44円

BRENT原油 108.99ドル 換算 -650円

コーン期近 換算 +100円

大豆期近 換算 +120円

2013年10月9日水曜日

9日 夜間立会い

本日は朝ドル円96円台から円安に振れ、日中取引では国内商品市況は

ほぼ全体高値引け。(閑散に売りなし?)

しかし全商品低調な出来高で終わっています。「金」については三日連続3万枚割れ。

こうなると、私たちにとっては死活問題。市況の活性化を願うばかりです。

今晩は9月のFOMC議事録の公表が予定されています。市場の期待を裏切り、金融緩和

縮小スタートとはならなかったFRBの内訳 が明らかになるわけですが、既に終わったこと

ですので、市場への影響は薄いと思われます。

むしろ、米議会の行方次第で、最悪のケース(デフォルト)は避けてもらいたいところですが

私どもではどうすることも出来ません(当然です)。

できることは、然るべき相場が現れたときに瞬時にその流れに乗れるかどうかが重要。

引き続き、米議会のみならず市場の変化には注意しておきましょう。

18:12現在

ドル円 97.42円

時間外 金 1309.20ドル

白金 1390.20ドル

BRENT 109.90ドル

EUR/USD 1.3518

ほぼ全体高値引け。(閑散に売りなし?)

しかし全商品低調な出来高で終わっています。「金」については三日連続3万枚割れ。

こうなると、私たちにとっては死活問題。市況の活性化を願うばかりです。

今晩は9月のFOMC議事録の公表が予定されています。市場の期待を裏切り、金融緩和

縮小スタートとはならなかったFRBの内訳 が明らかになるわけですが、既に終わったこと

ですので、市場への影響は薄いと思われます。

むしろ、米議会の行方次第で、最悪のケース(デフォルト)は避けてもらいたいところですが

私どもではどうすることも出来ません(当然です)。

できることは、然るべき相場が現れたときに瞬時にその流れに乗れるかどうかが重要。

引き続き、米議会のみならず市場の変化には注意しておきましょう。

18:12現在

ドル円 97.42円

時間外 金 1309.20ドル

白金 1390.20ドル

BRENT 109.90ドル

EUR/USD 1.3518

バフェット氏リーマンショック時の投資で100億ドルの利益!!

米紙ウォール・ストリート・ジャーナルは7日、米著名投資家ウォーレン・バフェット氏(83)が2008年の金融危機前後に実行した投資で、これまでに約100億ドル(約9700億円)の利益を得たと報じた。危機時の果敢な投資が実を結んだ格好で、投資家としてのバフェット氏の名声が一段と高まりそうだ。

バフェット氏は米証券大手リーマン・ブラザーズが破綻した直後の08年9月、米金融大手ゴールドマン・サックスに約50億ドルを投資。その後も金融部門が打撃を受けたゼネラル・エレクトリック(GE)に約30億ドルを投じた。いずれも配当の高い優先株を引き受け、その後の株価回復もあり、バフェット氏に大きな利益をもたらした。

同紙の独自の集計によれば、バフェット氏の投資収益率は40%近く(税引き前ベース)に達したという。米政府も危機時に金融機関に公的資金を投じたが、こちらの収益率は約12%。割安(バリュー)株への投資を信条とするバフェット氏の運用成績がいかに秀でたものであるかがわかる。

日本経済新聞電子版配信

バフェット氏は米証券大手リーマン・ブラザーズが破綻した直後の08年9月、米金融大手ゴールドマン・サックスに約50億ドルを投資。その後も金融部門が打撃を受けたゼネラル・エレクトリック(GE)に約30億ドルを投じた。いずれも配当の高い優先株を引き受け、その後の株価回復もあり、バフェット氏に大きな利益をもたらした。

同紙の独自の集計によれば、バフェット氏の投資収益率は40%近く(税引き前ベース)に達したという。米政府も危機時に金融機関に公的資金を投じたが、こちらの収益率は約12%。割安(バリュー)株への投資を信条とするバフェット氏の運用成績がいかに秀でたものであるかがわかる。

日本経済新聞電子版配信

安全性より流動性

アメリカの財政問題により、右往左往しているマーケット。にもかかわらず、10年物の米国債が買われている。デフォルトの危険性もあるにもかかわらずである。マーケットは、理屈だけでは動いていない。一時3%台までいった利回りだったが、お家元の騒動にもかかわらず資金の逃避先として米国債が買われている。

女心と秋の空

おはようございます。

今朝はご存知のように、オバマ大統領が次期FRB議長指名の発表を行うことが

明らかにされました。報道で、指名されると言われている方は

↑この方、ジャネット・イエレンさんです。

安易に金利を上げない『超ハト派』として知られています。

現米FRB議長のバーナンキさんも金融緩和縮小には慎重派でしたので、『ハト派』が

継続されることになります。

この報道を受けて今朝の株時間外は反発した模様です。

商品市況は、またも膠着。

昨日の上げに続く動きが見られません。まだ、様子見ムード・・・。

今朝はご存知のように、オバマ大統領が次期FRB議長指名の発表を行うことが

明らかにされました。報道で、指名されると言われている方は

↑この方、ジャネット・イエレンさんです。

安易に金利を上げない『超ハト派』として知られています。

現米FRB議長のバーナンキさんも金融緩和縮小には慎重派でしたので、『ハト派』が

継続されることになります。

この報道を受けて今朝の株時間外は反発した模様です。

商品市況は、またも膠着。

昨日の上げに続く動きが見られません。まだ、様子見ムード・・・。

2013年10月8日火曜日

各国中銀の損失53兆円??

10月7日(ブルームバーグ):米連邦準備制度理事会(FRB)のバーナンキ議長は、自身が金価格について理解していないと告白している。他国の中央銀行幹部らも注意を払っていたなら、金準備拡大を取りやめていたかもしれない。金相場が過去最高値に達した2011年以降、金準備の価値は累計で5450億ドル(約53兆円)失われている。

バーナンキ議長は7月に米上院銀行委員会で、「誰も金価格についてあまりよく理解していないし、私も理解しているように振る舞うつもりはない」と語った。同議長はハーバード大学とマサチューセッツ工科大(MIT)で経済学の学位を取得しており、大恐慌以降で最大の金融危機の時期も含めてFRBを率いている。

業界団体ワールド・ゴールド・カウンシル(WGC)によれば、各国・地域の中央銀行は今年、最大350トン、約150億ドル相当の金準備を積み増す見通し。12年の購入量は535トンと、1964年以降で最高に達した。最も購入量が多いのはロシアで、金相場が過去最高値の1オンス当たり1921.15ドルに達した2011年9月以降、20%積み増している。金相場はこれ以降、31%下落した。中央銀行の金準備はこれまでに採掘された金の18%に相当する。

中銀による購入が続く一方、投資家の間では価値の保存手段としての金への信頼感が低下した。ブルームバーグが集計したデータによると、上場取引型金融商品(ETP)を通じて保有されている金の価値は今年に入って604億ドル(43%)落ち込み、資産家のヘッジファンド運用者、ジョン・ポールソン氏は損失を抱えた。このほか、資産家で投資家のジョージ・ソロス氏は今年、最大の金連動型ETPの持ち分を売却。産金会社による評価損の計上は少なくとも総額260億ドルに上った。

コモンファンド・グループ(コネティカット州)で投資担当チーフストラテジスト兼チーフエコノミストとして約250億ドル相当の資産運用に携わるマイケル・ストラウス氏は、「中銀幹部は概して、売却すべき時に購入し、購入すべき時に売却している」と指摘。「金は難しい市場になるだろうし、金価格は時に需給要因より感情によって動く。中銀幹部は金取引が苦手だ」と述べた。

原題:Gold Befuddles Bernanke as Central Banks’ Losses at $545Billion(抜粋)

記事に関する記者への問い合わせ先:ロンドン Nicholas Larkin nlarkin1@bloomberg.net;ニューヨーク Debarati Roy droy5@bloomberg.net

記事についてのエディターへの問い合わせ先:Claudia Carpenter ccarpenter2@bloomberg.net

バーナンキ議長は7月に米上院銀行委員会で、「誰も金価格についてあまりよく理解していないし、私も理解しているように振る舞うつもりはない」と語った。同議長はハーバード大学とマサチューセッツ工科大(MIT)で経済学の学位を取得しており、大恐慌以降で最大の金融危機の時期も含めてFRBを率いている。

業界団体ワールド・ゴールド・カウンシル(WGC)によれば、各国・地域の中央銀行は今年、最大350トン、約150億ドル相当の金準備を積み増す見通し。12年の購入量は535トンと、1964年以降で最高に達した。最も購入量が多いのはロシアで、金相場が過去最高値の1オンス当たり1921.15ドルに達した2011年9月以降、20%積み増している。金相場はこれ以降、31%下落した。中央銀行の金準備はこれまでに採掘された金の18%に相当する。

中銀による購入が続く一方、投資家の間では価値の保存手段としての金への信頼感が低下した。ブルームバーグが集計したデータによると、上場取引型金融商品(ETP)を通じて保有されている金の価値は今年に入って604億ドル(43%)落ち込み、資産家のヘッジファンド運用者、ジョン・ポールソン氏は損失を抱えた。このほか、資産家で投資家のジョージ・ソロス氏は今年、最大の金連動型ETPの持ち分を売却。産金会社による評価損の計上は少なくとも総額260億ドルに上った。

コモンファンド・グループ(コネティカット州)で投資担当チーフストラテジスト兼チーフエコノミストとして約250億ドル相当の資産運用に携わるマイケル・ストラウス氏は、「中銀幹部は概して、売却すべき時に購入し、購入すべき時に売却している」と指摘。「金は難しい市場になるだろうし、金価格は時に需給要因より感情によって動く。中銀幹部は金取引が苦手だ」と述べた。

原題:Gold Befuddles Bernanke as Central Banks’ Losses at $545Billion(抜粋)

記事に関する記者への問い合わせ先:ロンドン Nicholas Larkin nlarkin1@bloomberg.net;ニューヨーク Debarati Roy droy5@bloomberg.net

記事についてのエディターへの問い合わせ先:Claudia Carpenter ccarpenter2@bloomberg.net

ひとまず乗せてみる

おはようございます。

NY株は手詰まりとなっている米与野党協議の状況をみて、一ヶ月ぶりの安値。

NYダウは終値 14936.24(-136.34)ドル、NASDAQは終値 3770.38 (-37.37)。

NY金は15.2ドル高の終値 1325.1ドルでしたが、今だレンジ内の動き。

11日発表予定だったUSDAは見送りとなりました。7日のシカゴではコーン・大豆の

スプレッドを手仕舞う動きが出ているようです。

特にコーンは前回のCFTC建玉明細でファンド玉が10万枚を越える売り越しとなって

おり、売りのポジションが膨らんでいます。政府機関閉鎖により、手掛かりが掴めない

のでは市場から一時撤退という動きも当然と言えるのではないでしょうか。

本日から、米企業の第二四半期の決算発表が相次いできます。

市場を動意づかせる要因となってくれるかどうか・・・・。

今日は、朝からコーンの乗せをお奨めしていく方針です。

26,000円辺りは因果玉も控えていることが考えられますので、出来れば「乗せ」は

25,000円まで。あとは状況を見ながら考えていけばいいのではないでしょうか。

8:50現在

ドル円 96.64円

金 1322.30ドル +5円換算

白金 1399.40ドル +5円換算

BRENT原油 109.61ドル +110円換算

コーン期近 +170円換算

大豆期近 -250円換算

NY株は手詰まりとなっている米与野党協議の状況をみて、一ヶ月ぶりの安値。

NYダウは終値 14936.24(-136.34)ドル、NASDAQは終値 3770.38 (-37.37)。

NY金は15.2ドル高の終値 1325.1ドルでしたが、今だレンジ内の動き。

11日発表予定だったUSDAは見送りとなりました。7日のシカゴではコーン・大豆の

スプレッドを手仕舞う動きが出ているようです。

特にコーンは前回のCFTC建玉明細でファンド玉が10万枚を越える売り越しとなって

おり、売りのポジションが膨らんでいます。政府機関閉鎖により、手掛かりが掴めない

のでは市場から一時撤退という動きも当然と言えるのではないでしょうか。

本日から、米企業の第二四半期の決算発表が相次いできます。

市場を動意づかせる要因となってくれるかどうか・・・・。

今日は、朝からコーンの乗せをお奨めしていく方針です。

26,000円辺りは因果玉も控えていることが考えられますので、出来れば「乗せ」は

25,000円まで。あとは状況を見ながら考えていけばいいのではないでしょうか。

8:50現在

ドル円 96.64円

金 1322.30ドル +5円換算

白金 1399.40ドル +5円換算

BRENT原油 109.61ドル +110円換算

コーン期近 +170円換算

大豆期近 -250円換算

2013年10月7日月曜日

金 考察

本日の東京金の出来高は27,028枚と薄商い。取組高は102,848枚で前日比-2,045枚。

8/8の安値3,975円が意識されるところですが、買い方としてはこのラインは何とか

持ちこたえてもらいたいところ。逆に売り方から見れば3,975円を割れて一気に6/28の

3,750円まで崩れるのを期待して今に至る様子。

NYを見ても同様のことが言えると思いますが、ここから反発しても1,350ドルには壁が

あるように感じられます。では下がるのかと言うと・・・・。

個人的な見解は、以前申し上げたとおり、6/28にNY・東京共に安値を出した辺りでは

海外ファンドが今年一番売り込んでいると思われます。

この一ヶ月後に、『ポールソンが、金を売却した』『ジョージ・ソロスが金を売った?』といった

記事が出てましたが、まさに売ったのはこの一番どん底近辺でしょう。

今年、金融緩和縮小はいつか?と年明けスタートして、結果、緩和縮小はまだですが、

この材料は既に今年は織り込んでしまっているのではないかと考えていますので、この

6月の安値は、年内は割れないと信じています(希望的観測?)。

しかしながら、現在いつ割れてもおかしくないNY1,270ドル・東京4,000円 が間近のため

資金力のある方は、ほっとけばいいでしょうが、大半の市場参加者はそうはいかないのが

現実ですので、やはり今は「立ち上がる時期を待つべき」と考えています。

コーンについては仕込んでまだ動きなし。動き待ちです。

USDAの発表があればいいのですが・・・。

それにしても、市場が閑散としてしまうのが一番厄介です。

金トレーダー3週連続強気!

10月4日(ブルームバーグ):金トレーダーは、3週連続で強気姿勢を示している。米国で一部の政府機関が17年ぶりに閉鎖された上に、債務上限の引き上げをめぐる協議が行き詰まり、資産の逃避先としての金の需要が高まるとの観測が強まった。

ブルームバーグが実施した調査では、18人が来週の金相場は上昇するとの見通しを示し、弱気姿勢を示したのは8人、中立姿勢は4人だった。3週連続での強気姿勢の優勢は7月以降で最長。米連邦準備制度理事会(FRB)が月間850億ドルの債券購入の規模縮小を予想外に見送ったことから、金相場は7-9月(第3四半期)に7.6%上げた。四半期ベースでは1年ぶりの上昇となった。

金ブローカー、シャープス・ピクスリー(ロンドン)のロス・ノーマン最高経営責任者(CEO)は「米政府機関の閉鎖はドル相場にとってはマイナス、金にとってはプラスに働くはずだ」と指摘。「米国がわれわれを苦境から救い出そうとしている。成長の主要な原動力が弱まれば世界経済は再び混乱する可能性がある」との見方を示した。

原題:Gold Traders Bullish a Third Week on U.S. Stalemate:Commodities(抜粋)

記事に関する記者への問い合わせ先:ロンドン Nicholas Larkin nlarkin1@bloomberg.net

記事についてのエディターへの問い合わせ先:Claudia Carpenter ccarpenter2@bloomberg.net

ブルームバーグが実施した調査では、18人が来週の金相場は上昇するとの見通しを示し、弱気姿勢を示したのは8人、中立姿勢は4人だった。3週連続での強気姿勢の優勢は7月以降で最長。米連邦準備制度理事会(FRB)が月間850億ドルの債券購入の規模縮小を予想外に見送ったことから、金相場は7-9月(第3四半期)に7.6%上げた。四半期ベースでは1年ぶりの上昇となった。

金ブローカー、シャープス・ピクスリー(ロンドン)のロス・ノーマン最高経営責任者(CEO)は「米政府機関の閉鎖はドル相場にとってはマイナス、金にとってはプラスに働くはずだ」と指摘。「米国がわれわれを苦境から救い出そうとしている。成長の主要な原動力が弱まれば世界経済は再び混乱する可能性がある」との見方を示した。

原題:Gold Traders Bullish a Third Week on U.S. Stalemate:Commodities(抜粋)

記事に関する記者への問い合わせ先:ロンドン Nicholas Larkin nlarkin1@bloomberg.net

記事についてのエディターへの問い合わせ先:Claudia Carpenter ccarpenter2@bloomberg.net

中国の先物取引所ランキング

2009年・2010年の年間出来高は中国・上海期貨交易所が世界一。2011年では3位。2012年はまた世界一に返り咲いた。ちなみに、インド・マルチ商品取引所は2011年が二位で2012年が三位。その中国が先週一週間と今日まで、国慶節でお休みでした。明日から通常の取引開始となる。

市場 材料待ち

おはようございます。

週末の米雇用統計は発表見送り。CFTC建玉明細も発表されていません。

米財政協議が進展せず各機関からの発表が延期されているため、

市場も動くきっかけがつかめないでいます。

市場が冷え込むのだけは避けてもらいたいですね。

8:41現在

ドル円 97.28円

金 1314.2ドル 換算 -5円

白金 1392.6ドル 換算 +37円

BRENT原油 109.23ドル 換算 +430円

コーン期近 換算 +220円

大豆期近 換算 +560円

週末の米雇用統計は発表見送り。CFTC建玉明細も発表されていません。

米財政協議が進展せず各機関からの発表が延期されているため、

市場も動くきっかけがつかめないでいます。

市場が冷え込むのだけは避けてもらいたいですね。

8:41現在

ドル円 97.28円

金 1314.2ドル 換算 -5円

白金 1392.6ドル 換算 +37円

BRENT原油 109.23ドル 換算 +430円

コーン期近 換算 +220円

大豆期近 換算 +560円

今週の予定!!

7日(月)

日銀月報

上海市場は休場

8日(火)

日本国際収支(8月)

中国HSBC製造業PMI(9月)

クリーブランド連銀総裁・フィラデルフィア連銀総裁、講演

IMF世界経済見通し

9日(水)

日銀議事録

米FOMC議事録

ドラギECB総裁、講演

10日(木)

黒田日銀総裁、講演

豪雇用統計(9月)

英中銀政策金利

米新規失業保険申請件数(4日までの週)

ドラギECB総裁、講演

SF連銀総裁・セントルイス連銀総裁、講演

G20財務相・中銀総裁会議(ワシントン、11日まで)

11日(金)

米小売売上高・生産者物価(9月)

米ミシガン大学消費者信頼感・速報(10月)

世銀・IMF年次会合(ワシントン、13日まで)

12日(土)

黒田日銀総裁、講演

中国貿易収支(9月)

※予定は変更されることがあります

米国指標の一部は、政府機関閉鎖に伴い発表されない場合があります。

日銀月報

上海市場は休場

8日(火)

日本国際収支(8月)

中国HSBC製造業PMI(9月)

クリーブランド連銀総裁・フィラデルフィア連銀総裁、講演

IMF世界経済見通し

9日(水)

日銀議事録

米FOMC議事録

ドラギECB総裁、講演

10日(木)

黒田日銀総裁、講演

豪雇用統計(9月)

英中銀政策金利

米新規失業保険申請件数(4日までの週)

ドラギECB総裁、講演

SF連銀総裁・セントルイス連銀総裁、講演

G20財務相・中銀総裁会議(ワシントン、11日まで)

11日(金)

米小売売上高・生産者物価(9月)

米ミシガン大学消費者信頼感・速報(10月)

世銀・IMF年次会合(ワシントン、13日まで)

12日(土)

黒田日銀総裁、講演

中国貿易収支(9月)

※予定は変更されることがあります

米国指標の一部は、政府機関閉鎖に伴い発表されない場合があります。

2013年10月4日金曜日

アービトラージのチャンス!!

相変わらず米国市場は、大人気ない茶番劇が続いている

暫定予算案の問題は、消費増税を決めた安部政権とは、

ある意味対照的です。

本日のNYダウは15000ドル割れの14996.48ドルの136.66ドル安

楽観ムードから、一変して動揺がみられる

ゴールドも売り材料の反応から、買い材料として素直に反応しそうです

NYゴールドは、米国のゴタゴタ続くようなら下げ止まりするように思われる

株式市場に引っ張られるプラチナは下げやすく

ゴールドとプラチナの価格サヤは、同値もしくは逆転の可能性が高い

同値もしくは価格差逆転で、ゴールド売りプラチナ買いを狙いたい!!

暫定予算案の問題は、消費増税を決めた安部政権とは、

ある意味対照的です。

本日のNYダウは15000ドル割れの14996.48ドルの136.66ドル安

楽観ムードから、一変して動揺がみられる

ゴールドも売り材料の反応から、買い材料として素直に反応しそうです

NYゴールドは、米国のゴタゴタ続くようなら下げ止まりするように思われる

株式市場に引っ張られるプラチナは下げやすく

ゴールドとプラチナの価格サヤは、同値もしくは逆転の可能性が高い

同値もしくは価格差逆転で、ゴールド売りプラチナ買いを狙いたい!!

アメリカの政府機関一部閉鎖の影響

アメリカの政府機関一部閉鎖により、アメリカへの観光旅行で中国人が一番の被害者だとか。なぜなら、現在中国は以前にもここでアップしたが、国慶節(黄金週間といわれる大型連休中)だからである。この連休中に旅行などで外出する人が4億3千万人だとか。

国慶節を利用してアメリカへ旅行に行っても国立公園や美術館、自由の女神などが閉鎖されているため入場できない。

マーケットでも人々の生活面でも完全に自由化されてない中国人が、アメリカの象徴でもある自由の女神を自由に観光できない不自由さ。

国慶節を利用してアメリカへ旅行に行っても国立公園や美術館、自由の女神などが閉鎖されているため入場できない。

マーケットでも人々の生活面でも完全に自由化されてない中国人が、アメリカの象徴でもある自由の女神を自由に観光できない不自由さ。

3日 海外市況

おはようございます。

依然として進展しない米財政協議の行方に、10/17までの債務上限引き上げ

問題も絡み、不透明感から円高となり一時96.93円までも示現。

また、米政府機関の一時閉鎖に伴い、9月の雇用統計の発表も見送られることに

なりQE縮小の観測も後退しました。さらに同じ政府機関である米農務省から、

来週末発表予定の10月需給統計も発表されるかどうか危ぶまれています。

今だ楽観的な感じですが、各市場においてポジションを持つファンドがリスク回避の

動きに転じてくる可能性もありますので、引き続き米財政問題には注意が必要です。

8:41現在

ドル円 97.17円

金 時間外 1316.00ドル 換算 -7円

白金 時間外 1375.30ドル 換算 -63円

BRENT原油 時間外 108.60ドル 換算 -460円

コーン期近 換算 -140円

大豆期近 換算 +60円

依然として進展しない米財政協議の行方に、10/17までの債務上限引き上げ

問題も絡み、不透明感から円高となり一時96.93円までも示現。

また、米政府機関の一時閉鎖に伴い、9月の雇用統計の発表も見送られることに

なりQE縮小の観測も後退しました。さらに同じ政府機関である米農務省から、

来週末発表予定の10月需給統計も発表されるかどうか危ぶまれています。

今だ楽観的な感じですが、各市場においてポジションを持つファンドがリスク回避の

動きに転じてくる可能性もありますので、引き続き米財政問題には注意が必要です。

8:41現在

ドル円 97.17円

金 時間外 1316.00ドル 換算 -7円

白金 時間外 1375.30ドル 換算 -63円

BRENT原油 時間外 108.60ドル 換算 -460円

コーン期近 換算 -140円

大豆期近 換算 +60円

2013年10月3日木曜日

斥候 買い

とうもろこしを少量買いにいっていただきました。

今年の安値8/13 23990円にストップロスを置いて、4~500円のリスクで

斥候買いです。動きにより乗せをお奨めしていく方針です。

お奨めする材料はいくつかありますが、とりあえずは軌道に乗るかどうか・・・。

今年の安値8/13 23990円にストップロスを置いて、4~500円のリスクで

斥候買いです。動きにより乗せをお奨めしていく方針です。

お奨めする材料はいくつかありますが、とりあえずは軌道に乗るかどうか・・・。

金相場、来年1405ドル予想!!

10月1日(ブルームバーグ):金相場は約1年間で8.8%上昇し1オンス当たり1405ドルになるとの見通しが、ロンドン地金市場協会(LBMA)がローマで開いた会議の出席者を対象に実施した調査の平均値で示された。

予想値は2011年9月に付けた過去最高値の1921.15ドルを27%下回る水準。銀やプラチナ、パラジウムについても、来年のLBMA会合が開かれる11月までに上昇すると予測されている。景気改善の兆しが示される中、一部の投資家の間で価値の保存手段としての金への信頼感が低下したことから年間ベースの金相場は今年、13年ぶりの下落となる可能性が高い。

HSBCセキュリティーズ(USA)の商品アナリスト、ジェームズ・スチール氏はローマでのインタビューで「金融政策や投資に関連した金相場への見方はマイナスだが、現物については総じてプラスだ」と指摘。「中国の需要が引き続き高水準にあることが支援材料になるだろう。FRB(米連邦準備制度理事会)による量的緩和の縮小見通しについては大部分が織り込み済みだ。予想より縮小のペースが速く、厳しければ下押し圧力がかかると予想される」と述べた。

原題:Gold Seen Climbing to $1,405 an Ounce Next Year in LBMASurvey(抜粋)

記事に関する記者への問い合わせ先:London Nicholas Larkin nlarkin1@bloomberg.net

記事についてのエディターへの問い合わせ先:Claudia Carpenter ccarpenter2@bloomberg.net

予想値は2011年9月に付けた過去最高値の1921.15ドルを27%下回る水準。銀やプラチナ、パラジウムについても、来年のLBMA会合が開かれる11月までに上昇すると予測されている。景気改善の兆しが示される中、一部の投資家の間で価値の保存手段としての金への信頼感が低下したことから年間ベースの金相場は今年、13年ぶりの下落となる可能性が高い。

HSBCセキュリティーズ(USA)の商品アナリスト、ジェームズ・スチール氏はローマでのインタビューで「金融政策や投資に関連した金相場への見方はマイナスだが、現物については総じてプラスだ」と指摘。「中国の需要が引き続き高水準にあることが支援材料になるだろう。FRB(米連邦準備制度理事会)による量的緩和の縮小見通しについては大部分が織り込み済みだ。予想より縮小のペースが速く、厳しければ下押し圧力がかかると予想される」と述べた。

原題:Gold Seen Climbing to $1,405 an Ounce Next Year in LBMASurvey(抜粋)

記事に関する記者への問い合わせ先:London Nicholas Larkin nlarkin1@bloomberg.net

記事についてのエディターへの問い合わせ先:Claudia Carpenter ccarpenter2@bloomberg.net

10/2 NY市況

おはようございます。

2日のNY金先物相場は急反発。前日は緩んでいたものの、「解決の糸口が見出せない

米財政協議への懸念が再び金を押し上げている」とのこと。

なんとも、材料のこじつけ感が否めません。

昨晩の米ADPの予想を下回る雇用者数の発表により、ドル安に振れ、再び『金』は浮上。

そのあとのECBドラギ総裁会見のなかでインフレ警戒についてふれたことも、上昇の

後押しとなりました。

米バーナンキ議長の講演は特に金融政策にはふれず、影響はなし。

しかし、今晩未明からは要人の講演予定が多く、また振り回されてしまうでしょうか。

00:00 ウィリアムズ米サンフランシスコ連銀総裁 講演

00:00 クーレECB専務理事 講演

02:00 ロックハート米アトランタ連銀総裁 講演

02:15 フィッシャー米ダラス連銀総裁 講演

02:30 パウエルFRB理事 講演

06:30 フィッシャー米ダラス連銀総裁 講演

上抜けたと買えば、反落、下抜けたと売れば、反発。

順張り派にとっては、厳しい展開の繰り返しとなり、逆張り派が勢力を

振るっています。

来たる大相場を捕まえるためには、 苦難の道のりです。

海外ファンドが今、ポジションを膨らませている銘柄があります。

お気づきの方もいるかもしれませんが、こちらも今、仕掛けどころを

探っています。

8:24現在

ドル円 97.39円

金 時間外 1315.2ドル (換算 +68円)

白金 時間外 1392.3ドル (換算 +12円)

BRENT原油 時間外 109.0ドル (換算 +770円)

コーン期近 (換算 ±0円)

大豆期近 (換算 +110円)

2日のNY金先物相場は急反発。前日は緩んでいたものの、「解決の糸口が見出せない

米財政協議への懸念が再び金を押し上げている」とのこと。

なんとも、材料のこじつけ感が否めません。

昨晩の米ADPの予想を下回る雇用者数の発表により、ドル安に振れ、再び『金』は浮上。

そのあとのECBドラギ総裁会見のなかでインフレ警戒についてふれたことも、上昇の

後押しとなりました。

米バーナンキ議長の講演は特に金融政策にはふれず、影響はなし。

しかし、今晩未明からは要人の講演予定が多く、また振り回されてしまうでしょうか。

00:00 ウィリアムズ米サンフランシスコ連銀総裁 講演

00:00 クーレECB専務理事 講演

02:00 ロックハート米アトランタ連銀総裁 講演

02:15 フィッシャー米ダラス連銀総裁 講演

02:30 パウエルFRB理事 講演

06:30 フィッシャー米ダラス連銀総裁 講演

上抜けたと買えば、反落、下抜けたと売れば、反発。

順張り派にとっては、厳しい展開の繰り返しとなり、逆張り派が勢力を

振るっています。

来たる大相場を捕まえるためには、 苦難の道のりです。

海外ファンドが今、ポジションを膨らませている銘柄があります。

お気づきの方もいるかもしれませんが、こちらも今、仕掛けどころを

探っています。

8:24現在

ドル円 97.39円

金 時間外 1315.2ドル (換算 +68円)

白金 時間外 1392.3ドル (換算 +12円)

BRENT原油 時間外 109.0ドル (換算 +770円)

コーン期近 (換算 ±0円)

大豆期近 (換算 +110円)

2013年10月2日水曜日

米ADP全国雇用者数

米ADP雇用者数は16万6000人の増加で予想の18万人を下回る内容でした。

この発表により、ドル安・金高の動きで、NY金は一時1300ドルを回復。

21:28現在

NY金 1298.65ドル

ドル円 97.25円

このあとは、ECBドラギ総裁の会見が控えています。

この発表により、ドル安・金高の動きで、NY金は一時1300ドルを回復。

21:28現在

NY金 1298.65ドル

ドル円 97.25円

このあとは、ECBドラギ総裁の会見が控えています。

東京金

東京金日足はキレイに三段上げとは行かず、6/28 3750円から7/25 4329円まで

一段上げた後の押し目8/8 3975円を意識するところまで、値下がりしてしまいました。

※今年 一日100円以上値下がりした日

① 2/21 4719 -117

② 4/15 4592 -409

③ 4/16 4339 -253

④ 5/20 4453 -118

⑤ 6/21 4087 -125

⑥ 9/13 4229 -112

⑦ 10/2 4062 -155(13:24現在)

一日で100円以上急落した後の展開はどうなっていたでしょうか?

|

プラチナ買いチャンス!!

昨夜のNYゴールドは、思っていた以上に楽観しているようで

米国暫定予算案の決着もつかないのにNYダウは62ドル高

米国の歴史においても、政府機関の閉鎖は4日以上なかったようで

ゴールドの大幅安はテクニカルな要因が大きいようです

本来なら、ゴールドの買い材料として反応しなければいけなっにも

関わらず逆の動きになりました

産金コストの1211ドルを意識した値段が出るかも知れません

そこで、今回、ゴールドに引っ張られ急落している

プラチナは、買いチャンスです!

現在、産金コストと言われる1400ドル割れており

世界最大のプラチナ産金国 南アフリカ共和国の

鉱山ストライキも継続中

ゴールドに引っ張られ下げたところを狙いたい!

米国暫定予算案の決着もつかないのにNYダウは62ドル高

米国の歴史においても、政府機関の閉鎖は4日以上なかったようで

ゴールドの大幅安はテクニカルな要因が大きいようです

本来なら、ゴールドの買い材料として反応しなければいけなっにも

関わらず逆の動きになりました

産金コストの1211ドルを意識した値段が出るかも知れません

そこで、今回、ゴールドに引っ張られ急落している

プラチナは、買いチャンスです!

現在、産金コストと言われる1400ドル割れており

世界最大のプラチナ産金国 南アフリカ共和国の

鉱山ストライキも継続中

ゴールドに引っ張られ下げたところを狙いたい!

NY1300ドル割れ

おはようございます。

米国では2014年度暫定予算を成立できず、政府機関閉鎖が決まったにもかかわらず、

株も長期金利も小幅上昇しました。

NY金は、それに対しての反落か、1320ドルを割るとストップロスを誘い1290ドル台へと

急落。一部にはリスク回避により商品の現金化 の動きが出ているとの話も出ています。

4月の暴落時と同様にストップロスにより下げが加速しました。

いずれにしても、この水準ですと、NY・東京ともに「金」は陰転します。

買い下がる資金力のある方は買い下がるポイントかもしれませんが、資金が限られて

いる方はやはり、ここは一旦ポジションを整理して戦略を立て直す必要があります。

因果玉となってしまう玉は一旦手仕舞い、再び買い出動できる動きを待つ方針です。

米国では2014年度暫定予算を成立できず、政府機関閉鎖が決まったにもかかわらず、

株も長期金利も小幅上昇しました。

NY金は、それに対しての反落か、1320ドルを割るとストップロスを誘い1290ドル台へと

急落。一部にはリスク回避により商品の現金化 の動きが出ているとの話も出ています。

4月の暴落時と同様にストップロスにより下げが加速しました。

いずれにしても、この水準ですと、NY・東京ともに「金」は陰転します。

買い下がる資金力のある方は買い下がるポイントかもしれませんが、資金が限られて

いる方はやはり、ここは一旦ポジションを整理して戦略を立て直す必要があります。

因果玉となってしまう玉は一旦手仕舞い、再び買い出動できる動きを待つ方針です。

2013年10月1日火曜日

登録:

投稿 (Atom)

.png)

.png)